随着市场进入一个新的牛市周期,不少人开始担心比特币会重复2017年底走过的路。

11月24日,比特币在近三年里首次突破19000万美元。接下来的三天,比特币急跌3000点,跌幅超过15%,当众人以为行情会出现2017年同样的命运时,比特币又缓缓升至18500美元。可以说,除了价格走势上的相似之处,2020年这波情况与过去完全不同。

与2017有何不同?

回看2017年那波行情,其实很讽刺,那个时间的市场情绪完全不像是一个牛市的开端:刚刚经历“九四”的打击,交易量骤降,市场氛围一片沮丧。紧接着,几个比特币ETF被美国SEC拒绝,接连的打击,几乎很少人能预测到牛市会在这样的情况下诞生。

当时的比特币完全无视这种悲观情绪,一次又一次地突破关键的价格里程碑,直到2017年11月底,比特币突破1万美元,较年初上涨950%。随着首个受监管的比特币期货产品——芝加哥商品交易所(CME)的进入,最终促成比特币价格垂直跃升至2万美元。

主流媒体在当时发挥了很大作用,它们利用人们对比特币的好奇,为完全不了解风险的新投资者不停播报比特币状况。结果,在比特币达到2万美元的历史高点后,那些媒体就消失了——只剩下不知所措的散户。

再看看2020年,到目前为止,比特币的价格已经上涨了150%,从1月份的7100美元上涨到18000多美元。这一次,它的上涨并不是建立在由媒体推动的投机热潮上。

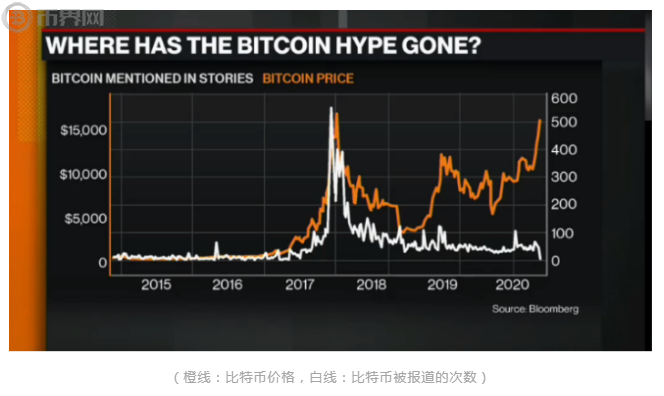

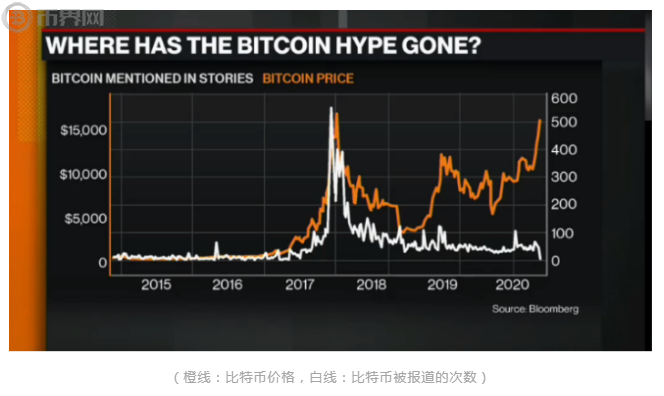

彭博社追踪了“比特币价格与新闻报道量”之间的关系,可以在下图很直观地看到,2017年媒体的报道量与比特币价格呈正相关,而今年行情一路飙升,报道比特币的媒体却“不见踪影”。

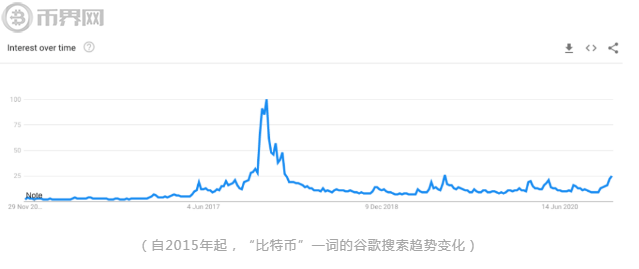

谷歌趋势也能证明新增的散户数量减少的事实,与2017年相比,“比特币”一词的搜索趋势平淡很多。这意味着,新散户并没有抓住这波牛市,或者说他们根本就不在意——这导致投资组合中的“傻钱”减少,带来的反弹可能更持久。

事实上,从FOMO程度上也能看出2020年这波牛市和2017年的区别。2017年那会儿,世界各地的投资者都处于FOMO情绪中,导致比特币一路涨一路堵。而这一次,比特币没有出现拥堵的情况,投资者的情绪也更为“淡定”。

机构,而非个人投资者

种种迹象表明,比特币这波上涨是由企业和机构对比特币的认可推动的。

为了缓和yi情对经济的影响,各国不得不开启量化宽松政策,这也导致不少机构迅速放弃对传统市场的喜爱,转而关注比特币等投资品。纳斯达克上市企业MicroStrategy和支付企业Square都是在今年宣布买入比特币的。

根据bitcointreasuries.org的数据,迄今为止,全球共有23家公司公开持有总计84万枚比特币,约占比特币总量的4%。

对于这份名单上的公司来说,比特币的通缩机制使它成为一种具有吸引力的对冲工具,有机会抵御企业所面临的各种宏观风险。

不断改善的基本面

多方数据表明,比特币的基本面也出现了大幅上升。

根据Coinmetrics的数据,含有 10美元以上的比特币活跃地址数量超过2017年,这表明历经两年的熊市后,散户的热情正在一步步回升至新的高点。

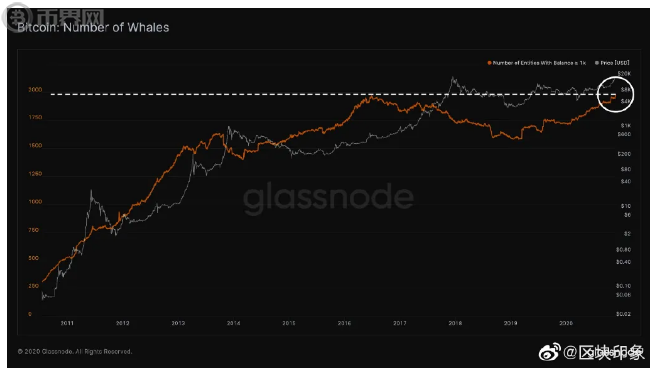

与此同时,持有1000枚比特币的地址超过2000个,上一次出现这个数据还是在2016年——比特币不断被聚集,直到2017年那波牛市,大量散户入场,打破财富的集中程度。

另一个重要指标来自灰度,目前它持有超过50万枚比特币,占比特币总量的2.7%。这是一个积极的信号,因为它不断攀升的比特币持有量代表着机构的参与程度越来越高,这将为币价起到推波助澜的作用。

此外,未平仓的比特币期货合约接近CME(美国芝加哥期货商品交易所)的历史最高点。CME作为一个主要由机构投资者使用的受监管实体,对它的兴趣上升预示着比特币未来的良好前景。

最不可忽视的一点是,全球支付巨头Paypal决定进军加密货币,尽管有这样或那样的“缺陷”(例如不给用户提供私钥),这并不会降低它对整个加密货币市场带来的影响。

在即将到来的2021年,Paypal将向3.25亿用户推出比特币买卖服务,一旦大量新晋投资者入场,市场的局面将与过去完全不同。

结语

2020年,比特币市场讲故事的方向正在悄悄改变,大家不再是吹嘘它如何让人变得富有,而是转向“保险”、“风险对冲”、“价值储存”一类的说法,对于拥有宏大愿景的比特币来说,这种转变或许只是一个开始。

iOS版下载

iOS版下载

安卓版下载

安卓版下载