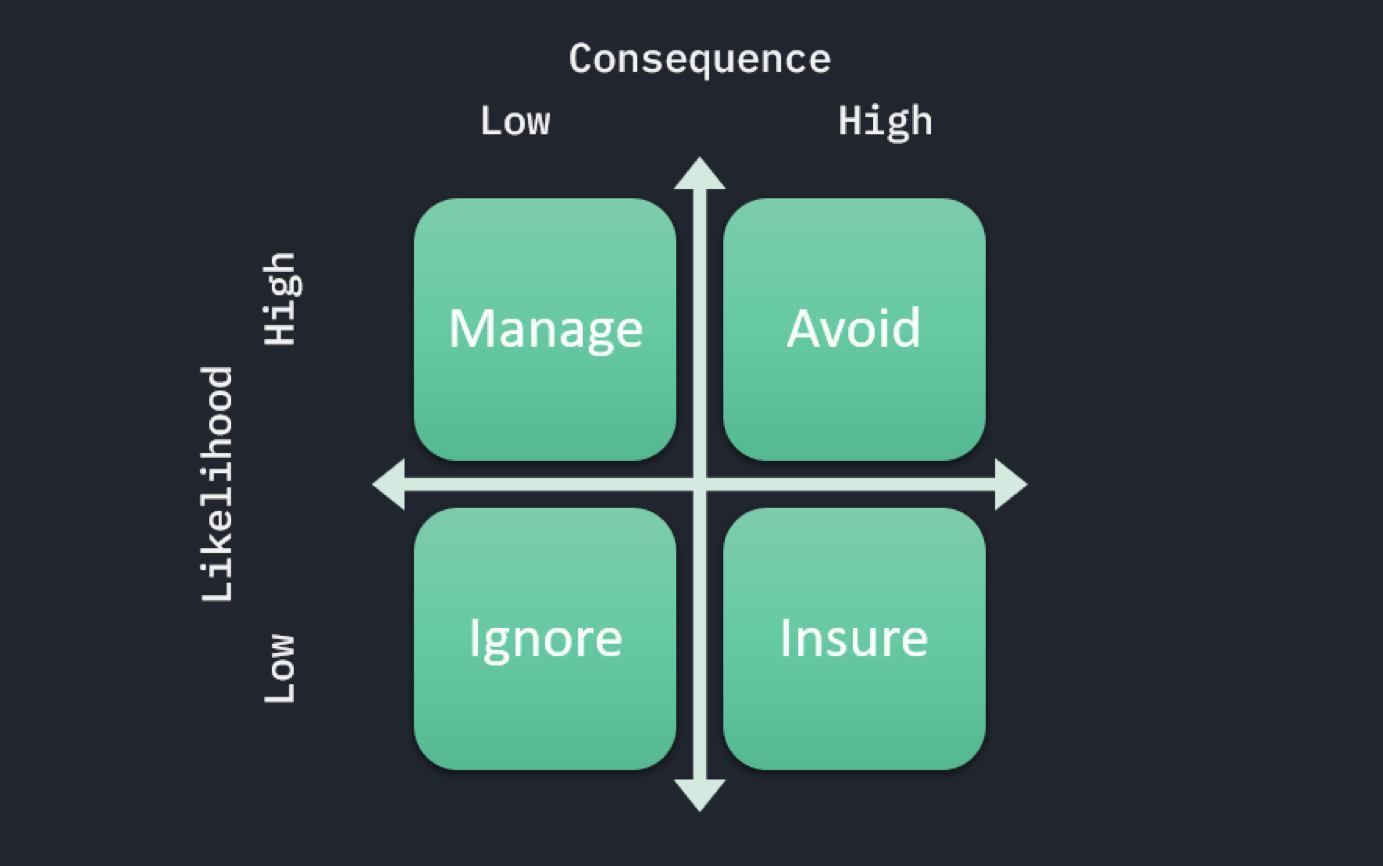

预测市场和衍生品在「管理 Manage」类别中能更好应对风险。资金池类方案适合罕见或具有更高财务后果的极端事件。

撰文:Hugh Karp,Nexus Mutual 创始人

编译:Perry Wang

我经常被问到这样的问题,例如,可以用预测市场代替保险吗?或者,金融衍生产品与 Nexus Mutual 所做的事情如何相比?

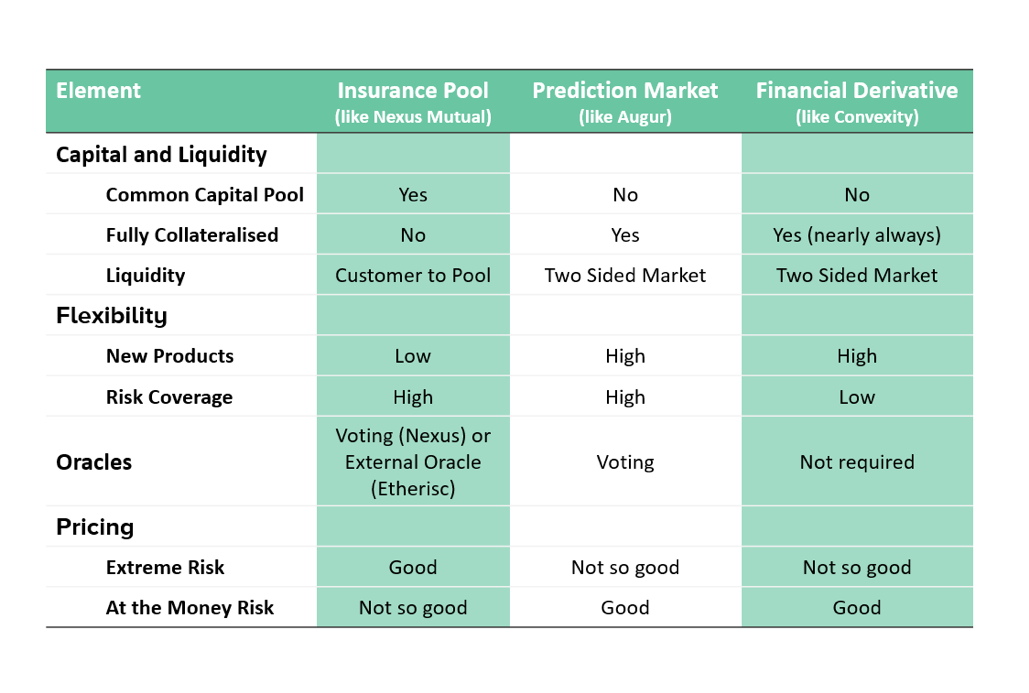

事实是,这里每一个产品都有其优点和缺点,并且本身就常常用于不同的目的。因此,让我们参照这个深层对照表。

请注意,笔者本人是 Nexus Mutual 创始人,因此全文中我尽可能用中性笔调,个人仍不可能避免有些许偏见。

资金池和流动性

类保险协议的主要特点在于公共资金池。允许在不同承保对象间分担风险,并且至关重要的是,允许对抵押池进行不足抵押(持有资产少于所有潜在索赔额之和的 100%)。实际上,这是保险公司存在的根本原因,它们可以用低得多的资本来承担许多倍的风险。

与预测市场或覆盖类似事件的 金融衍生产品 相比,保险合约的公共资产池结构更有效地覆盖了风险,因为每个预测市场或期权都需要能自行支付,因此需要全额抵押。

此外,资金池方法可以更轻松地引导各种风险之间的流动性。不是为每种风险都设立双向流动性市场,而是由资金池作为市场的一侧。该资金池一次性提供所有风险的流动性,主要限制是限制每种风险的规模大小(由资金池的规模有关)。

灵活性

预测市场和金融衍生产品只要符合平台标准,就可以更快地开发新产品或承担新风险。预测市场具有无限的灵活性,这是它们的主要卖点之一,它能够在数分钟内部署新产品。

只要风险在平台的一般标准和约束条件之内(例如,必须符合具有行权价的金融期权概念),衍生品也可以快速上市。

相比之下,保险产品的上市速度要慢得多,需要对定价和承保进行大量研究,以确保资产池有信心承担新风险。

可以覆盖的风险类型,即风险覆盖的灵活性,还需要考虑其他一些因素。预测市场,以及保险资金池(稍低程度上)唯一能限制你的只有想象力。对于金融衍生产品,存在更多的限制,因为需要在将来的某个时间点将一种金融资产交换为另一种金融资产,因此受到现有金融资产的限制。

预言机

预言机是另一个值得讨论的事物。 Nexus 有投票方法,因此在很大程度上类似于 Augur 预言机。但是,其他保险之类的方法,例如 ,则用外部预言机作为数据源来确定赔偿支出。

,则用外部预言机作为数据源来确定赔偿支出。

这类比较最主要的有趣点不是外部数据流 vs 投票,这本身就是一个讨论的热门话题,但实际上是没有预言机的金融衍生方法。如果期权买家想行权,以预先约定的价格执行购买 / 出售的权利,他们只需这样做。这实际比预言机方法具有非常整齐的优势。

定价

如果我们单独看极端事件或「深价外 deep out of the money」事件,那么保险资金池方法相对于预测市场方法或衍生品具有明显的优势。

假设发生事件的可能性很小,每年 1%。如果你想下注赌协议出问题,则由于你必须锁定全部潜在的索赔价值,则可以赚取的最高收益为资本的 1%。如果需要全额抵押,资本成本将成为严重影响「深价外」事件的严重限制因素。这是保险资金池方法的主要用例,也是抵押不足带来的好处。

值得称赞的是「平值期权风险 at the money risks」,或者说有合理的可能性带来回报。这里的资本成本相对于风险成本要小得多,并且预测市场和衍生产品的灵活性(和其他收益)明显非常突出。如果想对冲风险以平滑收益、或限制波动市场中的损失额度,那么预测市场和衍生品就是你的好朋友。

小结

每种方法在特定情况下效果更好,关键是要了解哪种方法最适合你想要解决的问题。如果将风险分为两个部分,则可以更好地了解要采取的措施:

- 发生的可能性 ,

- 该事件发生的后果 。

一般而言,预测市场和衍生品在「管理 Manage」类别中能最好地应对风险。发生的可能性较高,财务后果为较低或中度。保险资金池之类的解决方案最适合应对罕见或具有更高财务后果的极端事件。

来源链接:medium.com

iOS版下载

iOS版下载

安卓版下载

安卓版下载