一、Synthetix 是什么?合成资产又是什么?

官方解释,Synthetix 是基于以太坊的合成资产发行协议。

而所谓的合成资产,其实就是对某种资产的模拟表达。

比如在足球模拟游戏中,你可以把自己喜欢的球员组合成一支球队,所有球员的数据来自于现实的表现,根据这些数据来决定你梦想球队的最终成绩。

比如,我们也可以对特斯拉股票进行模拟,发行一种合成资产,这种需求就在于并非所有人都可以购买到特斯拉的股票,但是如果通过合成资产的方式,购买就会方便许多。

比如以太坊上的稳定币 Dai,其实就是一种合成资产,我们利用 MakerDao 抵押 ETH、BAT等来生成 Dai ,Dai 锚定美元,实际上 Dai 就可以看作是美元的合成资产,MakerDao 也算是一种合成资产的发行协议。

简单来讲,Synthetix 的发行合成资产的机制与 MakerDao 类似,都是通过超额抵押某种代币,来生成另外的代币。两者的差别在于:

1、MakerDao 目前上线了多抵押 Dai,不仅可以抵押 ETH 生成 Dai ,还支持 BAT 等其它加密货币作为抵押品;而 Synthetix 的抵押品只能是 SNX。

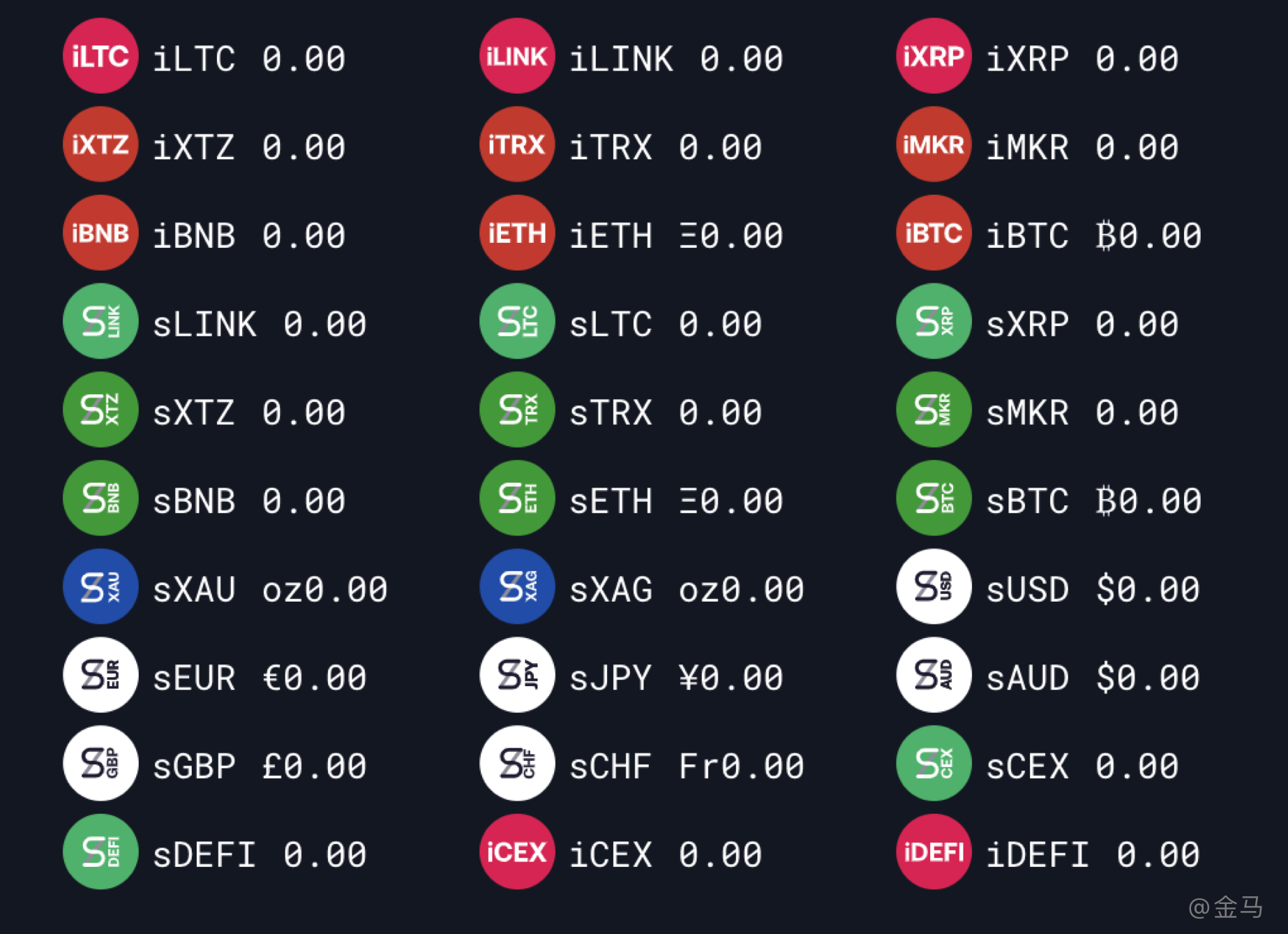

2、MakerDao 仅仅通过抵押生成稳定币 Dai ;而 Synthetix 更复杂,不仅通过抵押生成稳定币 sUSD,而且还可以通过内置的交易所将 sUSD 兑换成以下几十种合成资产,目前 Synthetix 上的合成资产包括四大类:

稳定币: sUSD、sEUR、sKRW 等

大宗商品:sXAU (合成金)和 sXAG (合成银)

加密货币: sBTC、sETH、sBNB 等

反向加密货币: iBTC、iETH、iBNB 等,“反向”也就是说当 BTC 价格下降时,iBTC 价格会上升。Synthetix 也是借此引入了做多做空的衍生品交易

二、Synthetix 的运行机制与玩法

Synthetix 系统本质上是合成资产的产生、交易和销毁的系统。

下图为 Mintr 的页面, Mintr 就是 Synthetix 上的一个 DApp 。而通过 Mintr,我们可以抵押 SNX 来铸造 sUSD、可以交易 sUSD 生成其它合成资产,可以销毁 sUSD 来解除抵押的 SNX,也可以申领奖励以及转账。

交易

铸造和销毁比较容易理解,不做展开。下面我们来具体说说交易。

交易合成资产本质上是销毁原合成资产,并生成新合成资产的过程。假设我们用 sUSD 交换 sBTC ,首先就需要销毁用户钱包地址的 sUSD ,并更新 sUSD 的总供应量;接着按照预言机提供的价格确定兑换汇率;然后收取 0.3% 的交易费用;而剩余 99.7% 部分由智能合约发行 sBTC,同时更新该用户的钱包余额,并更新 sBTC 的总供应量。

由上述的过程可以看出,合成资产的交易不存在买卖盘或者订单匹配,所以用户可以直接交易,不需要担心流动性的问题。

抵押奖励

因为 SNX 的波动性很大,而且 Synthetix 没有类似于 MakerDAO 低于目标抵押率之后的清算机制,如果 SNX 价格大幅下跌,可能就会出现系统无法偿付的极端情况,因此 Synthetix 设置了超高抵押率,需要 750% 的超额抵押才可以生成 sUSD 。

为了鼓励用户参与抵押生成合成资产,系统还设置了激励机制。也就是当用户的抵押率超过 750% 时,就可以得到两部分奖励:

1、交易手续费奖励:用户通过 Exchange.synthetix 交易合成资产,其中 0.3% 的手续费会进入分红池,用户可以每周申领;

2、增发的 SNX 奖励:从 2019 年 3 月到 2024 年 3 月,SNX 的总供应量将从 100,000,000 增加到 245,312,500,这些新增发的 SNX 也会按照抵押比例分配,也就是引入了 staking 机制。

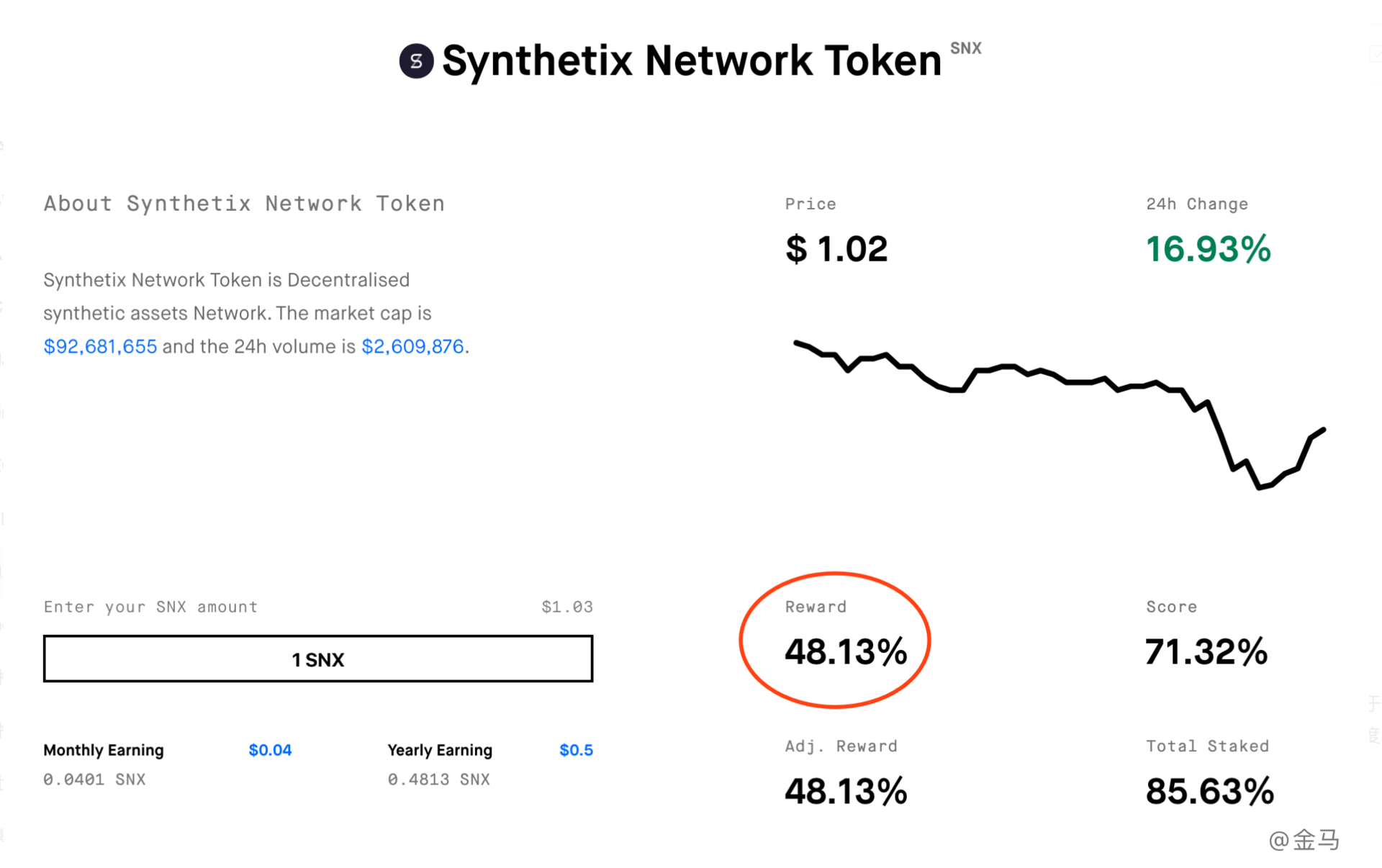

根据 stakingrewards.com 数据显示,SNX 目前参与 staking 的年化为 50% 左右

三、现状与风险

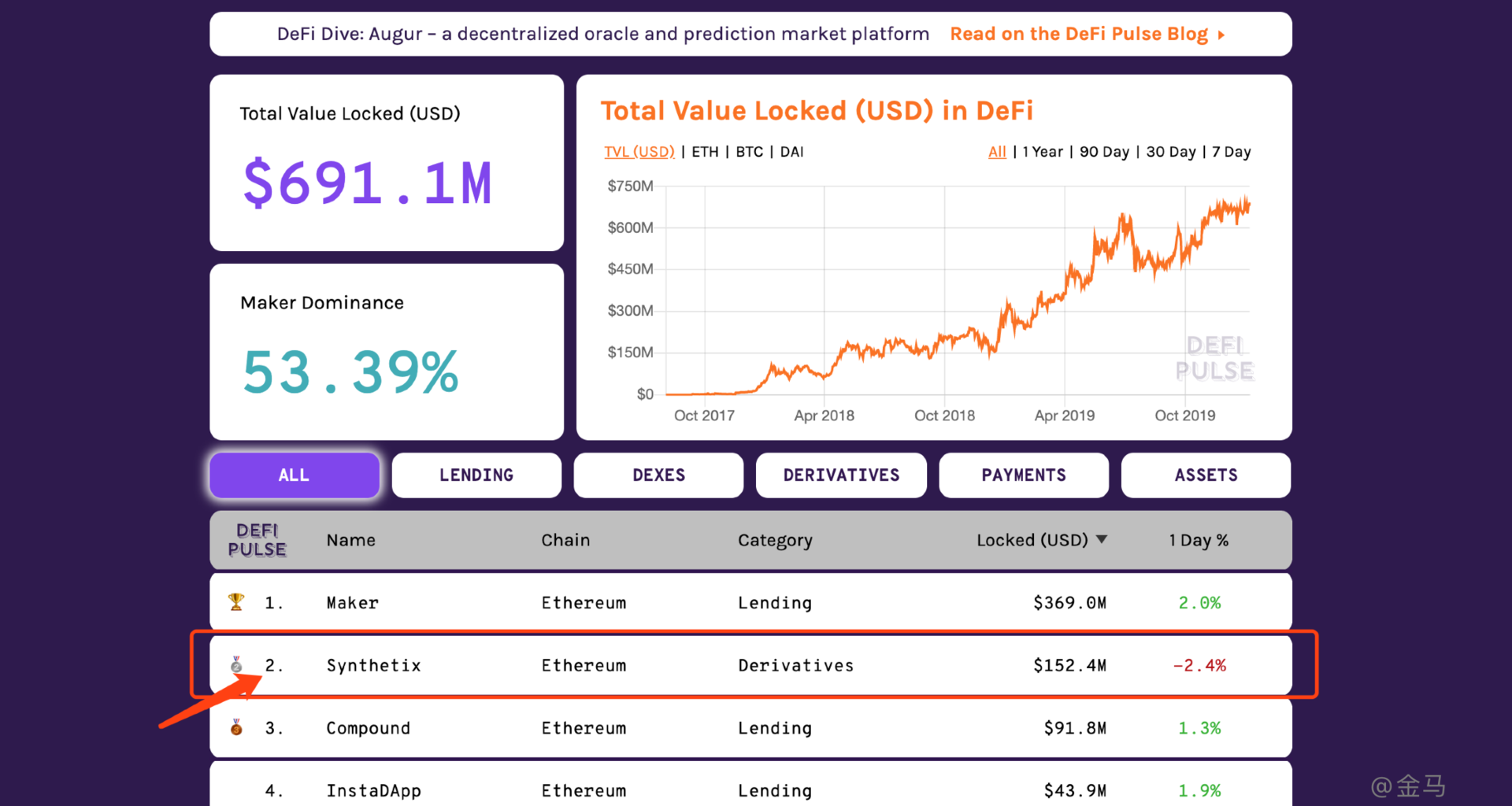

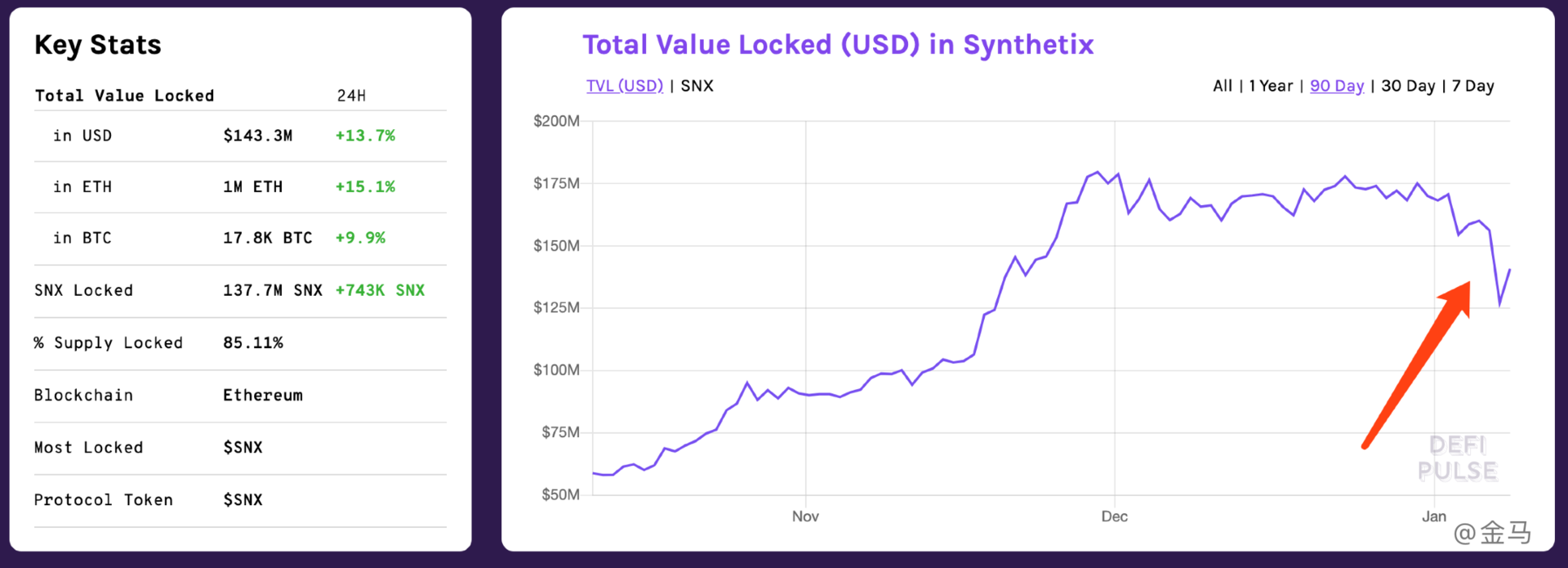

Synthetix 是目前 DeFi 领域关注度很高的项目之一,其平台锁仓资产的价值冲到 DeFi 第二宝座的位置,仅次于 MakerDao ;代币 SNX 的价格从 2019 年 1 月的 0.04 美金左右一路涨到 11 月份最高 1.5 美金,在过去一年涨了三十多倍;市值也一度挺进 Top35 。

来源: defipulse.com

不过最近一周,不管是币价、市值排名、还是锁仓量都出现了大幅下滑,也被怀疑进入了死亡螺旋。数字文艺复兴基金会董事总经理曹寅就曾表示:

类似于 SNX 和 CELO 的这种抵押项目原生代币而合成的资产项目是建在沙滩上的大厦。这种模式的要义在于通过表演性拉盘吸引市场资金跟风,然后再通过锁仓或者燃烧机制冻结流动性,进而形成资金持续净流入烘托价格的效果。这种游戏很危险,当价格过高时只要有人开始抛售,就会立即引起灾难性亏提,进而造成死亡螺旋,SNX 暴跌,抵押资产爆仓,SNX 暴跌幅度加大,抵押资产继续爆仓。

整体来看,目前 Synthetix 面临的问题主要包括以下几个方面:

1、SNX 作为合成资产的价值支撑,目前涨幅过高,存在解锁砸盘币价螺旋下跌的风险;

2、预言机风险,去年 6 月份 Synthetix 遭遇了一次预言机的攻击,导致汇率出错,攻击者总共捕获了 3700 多万 sETH。

3、采用了 750% 的超高抵押率,且只允许 SNX 价作为抵押品,也就是说 Synthetix 的自身设计限制了其合成资产的市场上限;

4、代币流动性较差,目前也没上大的交易所;

四、总结

Synthetix 系统本质上是合成资产的产生、交易和销毁的系统,目前其合成资产包括了稳定币、加密货币、反向加密货币、和大宗商品四大类。

Synthetix 的机制与 MakerDao 类似,都是通过超额抵押某种代币,来生成另外的代币。但是最大的不同在于, MakerDao 抵押生成 Dai 需要支付一定的利息;而 Synthetix 的抵押发行合成资产不仅不需要支持利息,还可以获得交易手续费奖励,以及 SNX 增发奖励。

Synthetix 在 2019 年的发展势头很猛,市值排名上升到三十多位,抵押锁仓价值冲到 DeFi 第二宝座的位置。但是潜在的问题也不容忽视,包括前期涨幅过高导致的解锁砸盘风险、预言机风险、合成资产市场收到限制、代币流动性较差等。

iOS版下载

iOS版下载

安卓版下载

安卓版下载