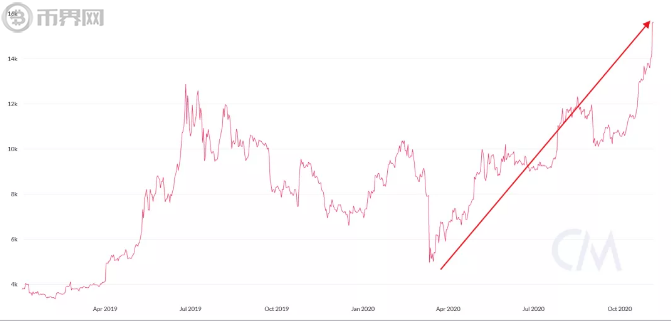

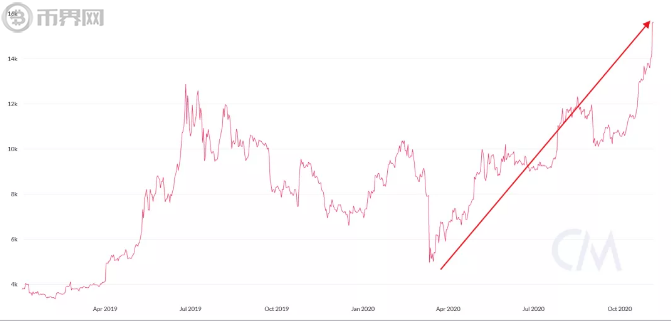

近期比特币的价格一路走高,截至发稿时价格为$15,531.71。

在美国,由于政治局势的不明朗导致越来越多的投资者和机构把目光转向加密货币领域,不断增持的比特币数量就是最好的证明,这让人们在一次思考比特币作为储备资本的可能性。我们就一起来看看相比传统的储备资产黄金而言比特币究竟有哪些优势,使其备受投资机构的青睐。

供给的稀缺性与贮藏手段

作为贮藏手段,许多投资者认为黄金是不二之选,在这方面,近来比特币也越发受到青睐。自1971年以来,黄金已经从35美元/盎司升值到1,951.45美元/盎司(截至撰稿日期),涨幅超过5475.571%。比特币的涨幅更加可观。2010年7月19日,比特币仅值0.08美元。而本文撰稿之时,比特币的价格已经上涨到15531.71美元/枚,到今天涨幅超过19414537.885%。确实令人叹为观止!

对于黄金和比特币是否真的具有贮藏手段的职能,人们存在一些争议。以法币计算,比如美元,黄金和比特币至少并非毫无风险。1980年至1998年间,黄金也曾回撤70%。尽管如此,较之比特币,黄金依旧相形见绌。比特币持币者在今年的3月份就经历了大幅度的价格回撤,从3月初的9000美元附近一度来到17号的4500美元这一低位,跌幅高达48.962%。此外,在其短暂的历史中,比特币已经出现过93%和84%的回撤。

如此大幅的回撤听起来有些难以理喻,但即便在回撤幅度较大的市场上,也不乏有投资者配置资金。比如,美国股票市场。该市场在1929年和1933年间回撤89%,直到1954年才收复失地。此后,美国股票市场还在1973-1974年、2000-2002年以及2007年10月至2009年3月,分别经历过47%、50%和60%的回撤。原油价格目前已经较2008年的高点下降67%。当然,它们之间的不同点是,没几个人会把股票和原油当做贮藏手段。相反,投资者把它们视为风险较大的投资品。

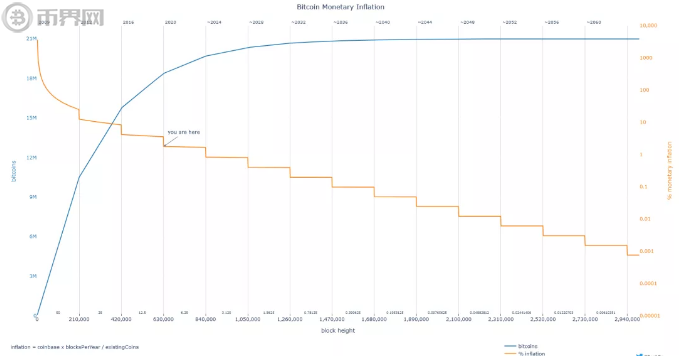

不管市场行情震荡多么严重,黄金和比特币能够被视为贮藏手段的理由很简单:它们的货币供给不会在某天快速增加,甚至如比特币这样根本不会增加。黄金和比特币的货币增长速度都由采矿产出决定。过去半个世纪,新开采的金矿供给为现有已开采黄金储备的1.1%-2.4%,而黄金价格会与采矿的供给增长呈负相关。这样的增长速度远低于美元和信贷的货币供给。即便在2008年经济危机前的14年中,美联储的资产负债表(衡量金融体系中货币量的手段之一)每年的增长速度也达5.6%。2008年秋以来,这一速度每年提高近20%。

比特币这样的加密货币在货币供给的增加方面有特别具体的流程——凭借技术进行采矿,且设有许多限制条件。就比特币而言,大部分“采矿”活动发生在中国。严格的货币供给规则意味着,如果需求增加,价格就会飞涨。实际情况正是如此。一些市场观察者,比如经济学家及诺贝尔奖得主罗伯特·席勒(Robert Shiller),认为比特币价格的快速上涨类似一场金融泡沫。但席勒也指出,从他的视角看,黄金5000年来一直处于泡沫之中。

2009年,比特币刚刚出现时,其采矿供给以爆发性的速度增长,今年下降到每年2%以下。到2140年左右,最后一枚比特币将被采出,使比特币的总量达到2,100万。比特币市场已经预料到这种情况的发生,因此这一数字货币出现了前所未有的牛市。这与黄金形成对比,每年进入市场的9,400万盎司的新供给对金价构成压制。

上图为比特币数量及其通胀情况的曲线图

尽管比特币给持币者带来了超乎寻常(尽管相当震荡)的巨大回报,其本身价值之低(即便以15531.71美元/枚计算)令人讶异。如果我们假设世界上已经产出2,100万枚比特币,这意味着它们的总计现有价值将约为3260亿美元。这一金额虽说不容小觑,但与现有已开采的近50亿盎司黄金以现价计算的超过6万亿美元的总价值相比,可谓不值一提。但人们仍然不禁会想:虽然涨幅已达19414537.885%,比特币是否仍旧被极大地低估了呢?

流通手段和通胀的好处

尽管不乏震荡,黄金可以算是不错的贮藏手段,但几乎没人还把黄金作为流通手段。你最后一次听说有人用金币买食品、衣服、房屋或是汽车是什么时候呢?黄金作为流通手段的问题显而易见:如果你觉得它未来会更值钱,那你现在为什么要用掉它呢?这个问题对于比特币和其它加密货币也适用。如果你在几个月前用20枚比特币买了一辆4万美元的汽车,随后看到同样的20枚比特币在今年11月价值已接近30万美元,你会不会后悔用掉它们?

基本上,大部分交易都在以央行创造的法币进行。这些货币往往在长期会贬值,不仅像我们所看到的,相对黄金和比特币贬值,还会相对消费价格指数所代表的一篮子商品贬值。一些法币的贬值较为缓慢,一些则可能十分快速。这种贬值正是它们的有用之处。如果没有对于通胀的恐慌,持币者就会倾向于贮藏货币而非使用货币。贮藏货币会压抑经济增长,引发经济不稳定。日元是一种在过去几十年持续通缩的法币,它很能说明问题。通缩并没有让日元成为一种贮藏手段,而是引发了经济的持续低迷。

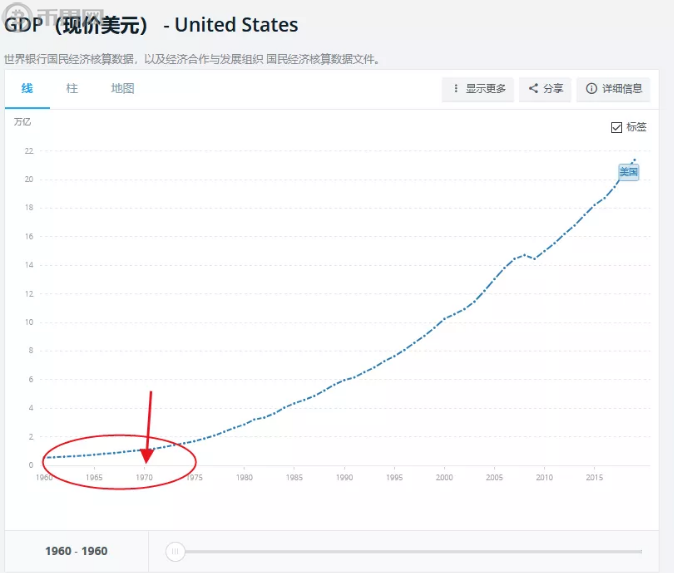

同样,黄金和白银都是过去广泛使用的货币,但它们都带来了不太理想的经济后果。除了黄金推崇者笔下的金本位的辉煌历史外,金本位制下的经济现实实际上相当黯淡。在金本位的束缚下,美国经济的历史波动性极大,且多次经历经济衰退:1873-1879年、1884年、1893-1898年、1907年、1920年以及1930年代的大萧条。1877年至1933年间,富兰克林·罗斯福总统没收了黄金,将美元从21美元/盎司黄金贬值到35美元/盎司黄金。此时虽然科技进步迅猛,但人均GDP增长仅为每年1%。

罗斯福新政大获成功。1933年至1939年间,实际人均GDP每年增长6.8%,而到二战期间,这一由法币资助的庞大政府开支项目让上述增长率加速到10%以上,可谓是罗斯福新政的升级版。战后,在美元与黄金实行固定汇率制的布雷顿森林体系下,1945年至1971年的实际人均GDP增长为1.3%。时任的尼克松总统决定彻底放弃黄金,让美元与黄金遵循浮动汇率。浮动汇率制是个艰难的转变。但是,尽管经济在1970年代经历震荡,2008年经历大萧条,自尼克松放弃金汇兑本位制改为浮动制后,美国实际人均GDP增长平均达到每年1.7%。这也就是中国央行力排众议推行浮动利率的根本原因。

根据世界银行给出的近60年以来的美国GDP的数据,我们明显可以看到1970年以前增长幅度极其平缓,从尼克松宣布美国政府实施金汇兑浮动利率这一金融政策以来,才彻底迎来了经济的大发展。

比特币的未来

那么,比特币是否会再涨数十倍或更多?直至这一货币的存量价值与全球黄金的存量价值相当呢?简单的回答是我们不知道。事物的价值取决于人们愿意为其支付多少金钱,未来的人们将愿意花多少钱持有比特币难以预测。但我们能从贵金属交易上受到启发!

就像黄金不是唯一的贵金属一样,比特币也不是唯一的数字货币。正如我们之前所讨论的,黄金与黄金开采量呈负相关。事实上,黄金也与白银开采量成负相关。因此,白银产量的激增会限制黄金的价格,反之亦然。

同样,其它数字货币的存在可能限制比特币的上升空间。以太坊、瑞波币(Ripple)、门罗币(Monero)等会像白银以及铂金、钯金(程度稍低)与黄金竞争一样与比特币竞争。这将在比特币再涨个10倍或100倍之前,限制比特币的价值。

事实上,就在过去两年,全球已经推出超过数千种数字货币。可以说,它们的出现正在限制比特币的涨幅,比特币的价格涨幅事实上已经放缓,至少按百分比计算已经放缓。甚至比特币自己也出现了分裂(“分叉”),变为比特币、比特币现金和比特币黄金,原因是用户群体在原链基础创造新链时产生分歧。

美元的情况不也一样吗?让美元成为世界储备货币的不仅是美国的体量(世界人口的4%和经济的五分之一)以及军事力量,还有一种网络效应:世界各地的人们都在外汇交易中使用美元。一旦足够多的人愿意使用美元,它就开始主导世界的流动性,成为首要的全球储备货币。

近来,各国政府开始整治数字货币交易,比如中国,或至少开始像监管股票的首次公开发行一样监管首次代币发行(ICO)。ICO监管在限制新货币的创造的同时,也无意地限制了货币的竞争,提升了比特币和以太坊等现有货币的地位。自由主义者总是可以合理地指责政府的监管提高了进入壁垒,形成了对现有参与者的保护。对于这点,加密货币也不会例外。

另一方面,监管也可能促进新货币的出现,它们将不再具有比特币的主要属性和缺点——渐进式的固定货币供给,同时还具有合法性。取代法币作为流通手段的电子货币不能有固定的供给。事实上,中国已经在试点CBDC,而其目的将是促进经济增长。这种货币很可能需要稳定的货币供给增长,且货币供给的增长最好可以与经济需求相匹配,而不是某些算法的硬性和数学化的约束。与此同时,比特币可能继续扮演一种纯粹的电子加密黄金的角色:人们眼中的贮藏工具,虽然波动性较大但可能逐渐降低。

iOS版下载

iOS版下载

安卓版下载

安卓版下载