从2018年初,“一头一尾,收割全市场”的逻辑诞生,到2019年初已经完全显现。头指的就是流量,在传统互联网已经很贵,币圈用户的转化难度更高,导致获客成本更高。尾指的就是二级市场相关的交易,交易所扒的是手续费,交易团队扒的是别人的本金。目前,市场上火热的还能产生盈利的就要数“量化交易、数字币理财等”。

目前币圈的量化理财团队已经有1000余支,大多打着“华尔街海龟明星”,“知名量化基金经理”,“十余年量化经验”等噱头,靠秀收益率和广告招揽客户。

某全球量化赛中,有29支队伍参赛,其中12支队伍亏损,亏损率达41.3%。

我们再看盈利的量化产品,其中部分回撤(曾经亏了多少)过大,盈亏比例不划算。比如下图这个产品,盈利18%其回撤达到了52%,就是挣18%可能吐了52%或者亏损52%,夏普比(基金绩效评价标准化指标)也是负的66:

首先盘点一下币圈的三种量化团队:

一、旁氏资金盘团队

查尔斯·庞兹(CharlesPonzi)是一位生活在19、20世纪的意大利裔投机商,1903年移民到美国,1919年他开始策划一个阴谋,骗子向一个事实上子虚乌有的企业投资,许诺投资者将在三个月内得到40%的利润回报,然后,狡猾的庞兹把新投资者的钱作为快速盈利付给最初投资的人,以诱使更多的人上当。由于前期投资的人回报丰厚,庞兹成功地在七个月内吸引了三万名投资者,这场阴谋持续了一年之久,才让被利益冲昏头脑的人们清醒过来,后人称之为“庞氏骗局”。

简单说就是,用后来用户的本金,支付早期用户的利息和广告费用。直到有一天拉不到新的投资者,无法支付利息和本金,团队跑路,很多P2P就是如此雷暴的。

二、拉皮条团队

通过PPT包装,背景包装,大力营销,而自身团队不做任何量化交易的开发。美其名曰:MOM,FOF。

MOM(Manager Of Managers,管理管理人的基金),是指该基金的基金经理不直接管理基金投资,而是将基金资产委托给其他的一些基金经理来进行管理。

翻译过来就是,我不做量化,我找别人做,币在我账户里把API给别人操作(通过使用API不同权限的接口可以对账户进行下单,观察,提币),我负责监督管理。

这种皮条团队的好处是风险分散,不至于完全归0。但是另外一个风险就是,10个团队有1个亏损很大,或者跑路,整体都要拆东墙补西墙。换成P2P理解的话,就是9个团队挣的是利息,1个团队损失的是本金。也可能MOM审核不利直接给了旁氏骗局团队。

另外一个难点在于,MOM的老板要给挣钱的几个团队分成,而亏钱的团队却要100%MOM基金承担,也就是投资人承担。经常会看见总的比特币数量没变,但是支付给挣钱团队分成后,还亏的。

举个例子,假如我是老板,从投资人募集了200个BTC,平分给2个团队做量化,并约定好投资人获得收益的70%,MOM管理人10%,量化团队20%的分成比例。

A团队用100BTC挣了20个BTC, B团队用100BTC亏了20个BTC。看似投资人应获得0个BTC的收益,但是因为A团队挣钱了要拿分成,MOM要付给A团队20X20%=4个BTC的收益,不付给B团队。所以MOM获得的是A团队的120-4=116BTC,B团队的100-20=80BTC,总和是196个BTC。

所以实际MOM和投资人是亏了4个BTC。

按现在行业的实际情况,亏损量化团队是不承担的,因为不保本。即使保本,量化团队挣的是利息,输的是本金,拿什么来保呢?也只能是后面投资者的本金才能堵的上前面本金亏损的窟窿吧?

另外,监督管理10个团队,尤其在不同城市,难度很大,20个人未必管理的过来。(后面会介绍20个人为什么管理不过来。)

三、真正的量化交易团队

这种团队必须具备几个特点,可供识别:

1:全职的最少10人以上的配置;

2:完整的公司章程,风控手册,交易周报,会议纪要,岗位说明书,代码管理文档,开发文档,财务报表数据等。不算客户合同,堆起来至少上千页A4纸;

3:流畅的回答出各种数据,比如:我们上个月成交笔数?至少要能回答清楚是哪个数量级的,个十百千万还是数十万,这个总知道吧?较前一个月的数据发生了哪些变化?为什么?遇到的瓶颈和困难是什么?如果你再问一句你们的夏普比是多少,能帮我计算下吗?会很尴尬,对面的很可能都没听过这个词。或者需要人帮忙。(商务的能力体现了团队的合规和培训,最怕商务说错代表了公司违法)

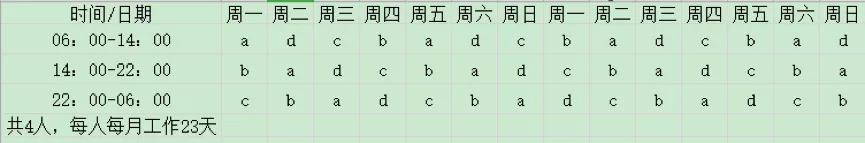

我们细看人员配置。至少需要策略开发者,数据回测专员,服务环境开发者,风控,行政,财务等等。因为数字币是24小时交易,虽然量化交易多数时间不需要人工干预,但是夜间如果发生交易所故障或者机器人故障等,还需要人工干预,所以夜间必备人手。

这样算下来,一个7X24X365天的风控排班,最少需要4个人,整个团队也需要10余人。一个月人员加上办公的成本不会低于30万。要知道华尔街回来的,不是大牛都有月薪20000美金,含税成本要16万以上。

我们按管理10000ETH或者500BTC等值1000万人民币的规模算,销售业绩提成按2%算。

一年的固定支出约30万X12月=360万, 加销售提成、水、电、网、服务器杂费就算400万好了。客户投入1000万的本金,大家55分成,年化收益50%。那么一年有500万利润,客户拿走250万,量化团队还是亏的哦。

就算是募集了2000万,年化50%收益,量化团队去掉成本只有100万的收益,占2000万本金的5%。所以现在大家能理解为什么说是拿嘴保本了吧。

再多说一句,哪个策略能稳定跑2000万容量,周期一定很长,很复杂。

可能有人觉得自动交易不需要人,但是假如交易所午夜12点发公告1小时后开始维护,可能会造成订单无法撤销,数据撮合异步(真实成交价与下单价不一致),请谨慎交易。那么看到公告的量化团队,一定会在维护期间暂停机器人,避免不必要的损失。

看不到公告的团队,机器人进的仓位数量和价格都可能是错的,风险只有白天上班才能发现,为时已晚。这还是有公告,如果仅仅是交易所故障导致,一夜归0是正常的,因为读盈亏持仓的API接口给的数据显示是盈利的,而实际是亏损的。有夜班人工的团队就可以及时停止,排查避免。

这就是圈里的共识,事前事中的风控远比事后风控重要的多。

总结了现在的量化团队会面临的风险,供大家参考:

1、非法经营风险,税务风险;

根据中国法律法规,从事投资顾问服务必须拥有相应资质,而中国只批准了87张牌照,单张价值1.3亿。没有牌照的投顾服务属于违法行为,签署的合同将视为无效,投资将无法获得保障。如果像知名的 ALFA Partners 等海外机构使用香港9号牌进行服务,需要进行严格的合格投资人审核,并且在香港SFC提交备案,这样来说法律风险相对会小很多,但成本增加。

2、做违法广告、违反《私募投资基金募集行为管理办法》进行虚假夸大宣传;

《私募投资基金监督管理暂行办法》第十四条规定,“私募基金管理人、私募基金销售机构不得向合格投资者之外的单位和个人募集资金,不得通过报刊、电台、电视、互联网等公众传播媒体或者讲座、报告会、分析会和布告、传单、手机短信、微信、博客和电子邮件等方式,向不特定对象宣传推介。”

《私募投资基金募集行为管理办法》第二十四条,募集机构及其从业人员推介私募基金时,禁止有以下行为:(三)以任何方式承诺投资者资金不受损失,或者以任何方式承诺投资者最低收益,包括宣传“预期收益”、“预计收益”、“预测投资业绩”等相关内容;(四)夸大或者片面推介基金,违规使用“安全”、“保证”、“承诺”、“保险”、“避险”、“有保障”、“高收益”、“无风险”等可能误导投资人进行风险判断的措辞;

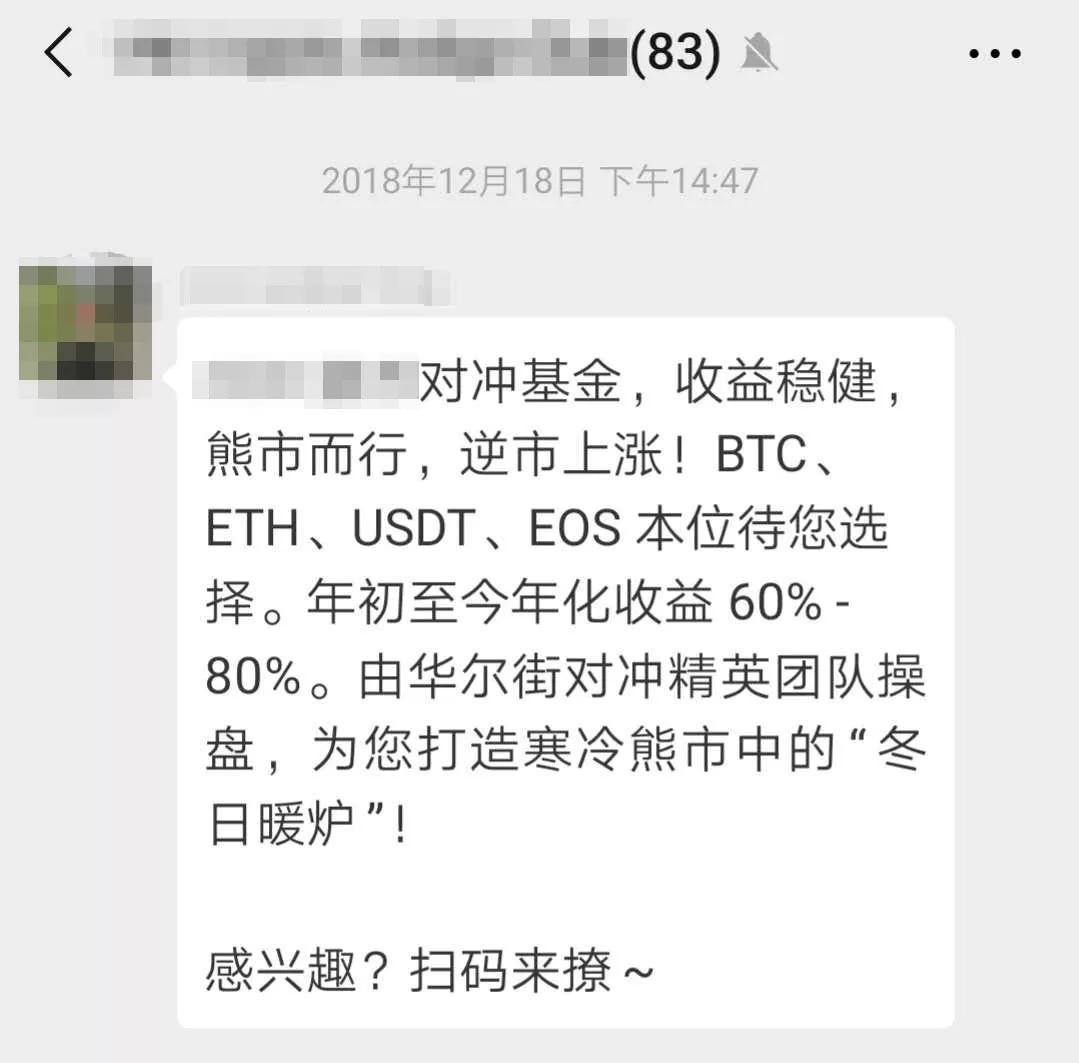

根据基金本身的合规性,简单抛几个量化交易的广告,甚至社群里的推广文案,几乎都是违法违规的宣传。

比赛最后,该战队其实是亏钱的状态:

量化的推广广告就更夸张了:

完全违规使用了“安全”、“保证”、“承诺”、“保险”、“避险”、“有保障”、“高收益”、“无风险”等可能误导投资人进行风险判断的措辞。

另外,如果属于海外的基金、理财、保险等是严禁在中国大陆地区对中国客户宣传的,连合同和海报都不允许带到大陆。这对于海外券商、基金、保险都是如此,陈年旧事,一问皆知,你有看过哪个国际大行用微信群或者线下拉不特定的人吗?

3、合同无效,海外维权成本过高;

投资者与基金签署的合同,通常会约定结算时间和方式,一般均按币结算。但币价波动幅度剧烈,即使是基金在约定期限内操作得当,赚到了50%的币,如果结算时币价大幅暴跌,投资者虽得到了更多的币,可兑换成法币后却处于亏损状态,就声称自己没赚到钱,并拒绝交纳合同规定的相关服务费用。这类纠纷属于民事纠纷,即使诉诸法律违约成本也非常小,因此合同违约者比比皆是。

如果适用于海外法律,则维权成本极高,众所周知海外的律师费多是按小时计算,动辄每小时几百美金,而且翻译需要耗费更多的工时,以及对当地法律、法系的理解等等存在各种问题。一个案件处理下来,几万美金、十几万美金都很正常,而且各国关于数字货币的法律都不成熟,导致了维权成本更高。

4、“保本”属于非法行为,只能拿嘴保,没有任何资产担保;

对于投资者而言,由于基金缺乏资产担保,如果遭遇血亏,无论是保本的还是不保本的,投资者实际上都难以得到偿付。前面已经试算过即使募集了2000万(约20000ETH)实际收入也只有100余万,根本没有能力赔付。

要知道各国都有投资者保护基金的,如果发生券商、银行,上市公司等倒闭是会得到赔付的。

而在币圈,券商+交易所+银行托管+审计+清算公司=币圈交易所。所有的行为都由一个人说了算,规则朝令夕改屡见不鲜,基金和投资人都深受其害。

5、使用其他团队的伪造交易记录、历史数据骗取信任,无第三方监管认证;

对于投资者而言,由于基金缺乏资产的第三方监督,半数的基金会使用不完整的交易记录,或者朋友公司的记录,更有甚者直接凭空伪造交易记录给投资人展示业绩。

大家回想下,多数情况下,你们看到是一个Excel和一张图表,真假完全无从确定。

为什么在传统CTA量化和股票量化不存在这个问题呢?因为所有的账户都是有行政管理人和券商托管的,钱是只能在银行指定账户里进出的。业绩净值通常是由第三方出具,并且加盖公章的。故意伪造交易记录属于诈骗行为。但是由于币的界限不清晰,属于诈骗、不当得利,是否合法还需要探讨。

公众号后台对话框内回复“屎壳郎区块链100坑”免费领取一份年化收益1亿倍的数据和PPT!明天你拿着PPT到处发就跟大部分“量化”一样了!开不开心,刺不刺激,害不害怕?可不要做违法犯罪的事哦!

6、人员不足,无风险控制能力;

如上文所说,由于量化交易需求,团队必须配备策略分析、代码编写、代码审核、策略调试等技术人员,以及财务、合同拟定、内部审计和商务对接等保障人员,同时财务、交易、策略、历史数据回测等环节必须要进行背靠背审核,所以必须达到一定人数才足以应对各类突发事件。一些人手不足的小团队,制度不规范不健全,风险控制能力极弱。

有能力的投资人可以直接去量化团队的公司看一下,问问自己:这个团队见过自己能支配的大钱吗?这团队跑路的成本高吗?这团队人能聚齐了让我看下例会什么样吗?这团队的规章制度齐全吗?最后一条,就算是忒修斯之船,好歹也要活过一年吧?创始人下个月房贷都还不上了,不坑投资人怎么活?

7、“亏了,对不起”,跑路消失,你奈我何?

量化基金在登记、清算、审计等环节没有任何信用背书,如果能够盈利则皆大欢喜,一旦资金链断裂,则会跑路玩消失,本金安全难以保障,更别提什么兑现利润了。

如前所述,传统的股票和CTA量化钱都是托管在指定券商和银行,就算想跑路,钱也只能提到投资人的账户,没法提到交易团队账户。所以从传统市场看,不想做事骗钱的人,会因为违法成本太高而畏惧。想做事的人如果失败了,双方都受法律保护,按合同执行,对薄公堂仍然来日好相见。而在币圈,不想做事的人可以轻易得手。

由于不是钱,金额难以定量,所以归金融办,派出所,经侦,刑侦,基金业协会,银监会,网信办,工商局,消协,法院,仲裁委界定不清晰,违法成本相对低很多。而想做事的人,会因为技术、黑客、管理、政策等各种原因导致亏损,从而被迫跑路,因为跑路比对薄公堂或者入刑的成本更低!这就是为什么“亏了,对不起”,你奈我何?

这里特别强调一点,比特币的价值的问题,全球来看多数人是不认可的!也就是一分不值的!只是关注的人都知道比特币值多少钱。不信你出门打个车,给司机1个比特币而不交现金,司机不揍死你的。按哪个价格决策赔付可以把案件拖很久,尤其是海外。

8、旁氏资金盘骗局;

之前已经介绍过,就是用后来投资人的本金支付早期投资人的利息。

9、缺乏严密的全流程风控体系和完善的规章制度;

没有岗位职责说明书、没有风控手册、无从业资格管理混乱甚至忘记客户账户等等。一个合格的量化团队,不仅要有自己严格的风控流程,同时关于这些规章制度说明都要准备几万字的材料。

10、交易所被攻击、交易所政策性关闭、稳定币崩盘、交易所技术故障;

据屎壳郎财经统计数据显示,截至2018年6月,针对交易所的网络攻击累计达到100次,造成的直接经济损失达33.5亿美元。我们假设一下,如果明天国内某知名交易所总部像易租宝倒闭一样,突然出现上百名执法人员,量化交易的币还能提出来吗?维权天天这么闹,国家“9.4”又下文,就问你怕不怕?就算提出来了,市场剧烈波动风险也急剧放大。

如果量化团队被黑客盗取API或者密码怎么办?门头沟Mt.Gox可是当年第一大所,一夜之间瞬间倒闭,朋友损失了3000BTC,如今还历历在目。据说币圈某知名大佬,当年在“门头沟”靠量化挣了100万美金,没提出来,连本带利,白干。

有谁在门头沟亏钱了,也请大家留言比比惨。

交易所的技术故障有很多种,比如撮合异步,数据回滚。我依稀记得2018年3月28日在海南火币峰会上,我们在火币的BTC上开了现货多仓,OKex期货开了空仓。一多一空,等两交易所BTC价差缩小就可以盈利,即使亏钱风险也是相对较低的,因为同一个币,同涨同跌。突然后台来个电话,说OKex停止交易,数据回滚。我们的空仓不算!被清0了。结果眼看着火币的多仓亏了很多钱,而OK的空仓挣钱不算!好好的一个配对交易,变成了赌单边的瘸腿交易。

这种技术故障和回滚属于正常可以理解的,我们并不怪OK交易所,开户文件中已经明确了这种风险由投资人自行承担,比如美股黑色星期五的时候也会有回滚。但是这种风险会导致一个基金瞬间崩塌。投资人和量化团队签署的文件上也有类似的条款,所以卖身契一旦签了,生死由命。

11、量化策略代码管理风险;

策略代码是量化交易的灵魂,是基金赖以生存发展的基础,但现在很多团队都缺乏严格的代码管理标准和流程,特别是在修改权限和审核程序上。

现实中,因策略分析员私自修改策略代码,导致基金崩盘的情况屡见不鲜。尤其是当管理层不懂交易,盲目根据客户需求硬逼策略提高收益率,一些参数就会在没有审核的情况下被急功近利的策略员私自调整。毕竟挣钱了有分成,亏钱了找老板,开发人员和策略人员拿着代码,换个PPT又可以重开一把。

12、行政管理风险;

财务记账统计口径变更,数据错误。不要小看财务错误,要核对几十个客户,几个交易所,几十个账户的出入金。是一个非常复杂的事后环节,极容易出错,远比传统互联网和实体收付款难的多。提币转币时间延误,收益归属问题。

客户周五申请清算,周一支付给客户,那周六日的收益给谁?是按周五的算还是按周一重新计算呢?现在币圈的量化经常有一个月周期的,如果是延迟3天清算,延时2天入金,那就是30天里有5天的收益被量化团队侵占,比例高达16%。

还有一些BTC,ETH等币交易期间可能产生分叉币,但是在约定的交易所没有给分叉币,结算的时候投资人能拿到分叉币吗?哪个收益好呢?量化团队如果偷偷转去别的所领分叉币,收益归谁?耽误的时间是否计算收益?亏了算谁的?

13、MOM管理人能力不足;

拉皮条的管理人缺乏专业经验。一些大佬在互联网投资,股票投资,一级市场投资或者投ICO上有较好的收益、经验和运气,在币圈量化中可能就是韭菜。

举个例子,有的大佬出租车开的好,有的大佬修车好,有的大佬会造车,你让他开个三蹦子从山沟里拉白菜试试,他一定不行。看着相似,实际情况差太多,没有模板,没有流程,没有规则。

你可以问MOM管理人,你投的团队如果违反合同约定,一次性全仓100倍杠杆买ETH,瞬间爆仓。如何避免这个风险?他只能说“我们都有规定,我们看着呢,不会的,放心吧”。也可能会说“团队有风控,每次下单很少。”如果员工分赃不均,私自改了代码,你怎么把控?(如果真发生了,参考第7条)

你还可以问你的管理人,有多少高层有提币权限呢?怎么保证他不会提了币消失呢?如果一次旅行都从飞机上掉下来了,谁能还我们的币?在传统市场,凭认购协议和身份证可以向所在监管机构申请赎回的。如果基金的主战场是Bitmex和Bitfinex,你知道去哪找谁要吗?如果不是你的证件,没有账户密码,谁会给你?因为有谷歌验证码和手机验证码,如果事故导致身亡,非本人不能办电话卡,收不到验证码,交易所可能想提给你都没法提。

14、两部分客户,一多一空,互相对赌;

一些量化基金在募资后,将客户划分为A、B两个产品,A、B同时开仓。A客户的A产品开BTC多仓,B客户的B产品开BTC的空仓。如果行情上涨,A客户开多的A产品盈利,量化团队获得A产品的分成,而B客户亏损,踢走客户(参考第7条);如果行情下跌,开空的B客户盈利,开多的A客户亏损,情况反之。无论行情涨跌,这个量化基金总会有一个仓位会获得丰厚盈利。

最后,该量化团队与盈利者按比例瓜分利润,盈利的客户还会感谢它;但量化团队却告知亏损的客户投资失败,投资有风险之类规避责任的话。这种无良的基金,还很喜欢用幸存者偏差的推销方法,只宣传盈利的部分。大肆宣扬无论市场走势如何,他们都能稳赚不赔。作为投资者,如果赚了纯属幸运,如果亏了则属必然。连续投下来,肯定是亏的。一个硬币连续5次都扔对正面的概率只有1/32,约3%。

15、使用客户账户接入API,客户提币导致爆仓扯皮,客户不结账;

由于缺乏第三方监管,币市基金投资人通常会自己掌握账户和密码,而在实际操盘中,客户往往会根据自身情况进行提币操作,这种擅自行动对基金整体部署造成干扰,严重时会导致爆仓。

比如,投资人将API托管给基金管理人,突然风控发现账户内少了一半的币,被投资人提前支取。询问得知是投资人的妻子不知道量化托管的事,需要用钱就提了一部分币。结果本来现货半仓买入ETH做多,产生盈利,风险可控,突然提币导致币少了,变成100倍杠杆做多,20分钟后转回来的时候币价已经大跌,杠杆爆仓,客户认为只提了一下并没有严重后果,双方责任难以界定。这还是发现及时,如果不是24小时风控监督,后果不堪设想。

也有可能用组合策略,A客户盈利丰厚,B客户盈利微薄,双方同属一个基金产品取平均值,但是由于A客户失联,导致B客户收益受损。

16、真赌博,假量化。人工下单赌,冒充量化;

量化交易除了必要的数据统计分析能力和开发能力,必须有充足人力资源才能保障交易策略顺利实施,不少规模不足的小团队为最大限度地压降成本,以量化交易为名进行募资,但实际上却是用PPT+传统的手工方式进行下单交易。美其名曰“主动策略”,其实就是赌一边!这才有了点付大头所说的亏了8个亿。完全是人为操作,风险控制形同虚设。

17、因量化团队或客户问题,导致交易所限制提币的责任难分;

比如使用客户账户API交易,客户因为炒小币种亏钱,去交易所维权。交易所为避免事态扩大,暂停交易,冻结账户,导致自身账户被限制交易。开的ETH多仓不能平仓,或者卖出ETH变成USDT不能及时买回来,归还客户,而ETH价格一路狂涨。到结算的时候,亏了算谁的?有时候投资人是一个项目方,因为项目方有大量的ETH,所以这种情况比较常见。由于项目被下币,导致其自身的几个无关的账户都无法下单,这种时候双方都大眼瞪小眼,一脸懵逼。

18、量化策略模型样本容量不足。

量化交易通过计算机技术对历史金融数据进行深度挖掘,从中发现有望在未来重复的规律并且加以利用。多层次、多角度和海量的数据分析是前提条件,只有足够的样本容量才能提高买卖成功的概率和仓位控制。而币市自有交易数据以来,不过区区7年左右。

受“9.4”事件影响,OKCoin交易所关闭,OKex上线是没有“9.4”以前的历史数据可供回测,样本容量偏小,特别是对于日、周级别周期,可能导致模型与行情数据不匹配,导致策略失败。也有拿CoinMarketCap数据进行回测,在OK期货进行交易的团队,这样的回测是无效的,走势完全不同。

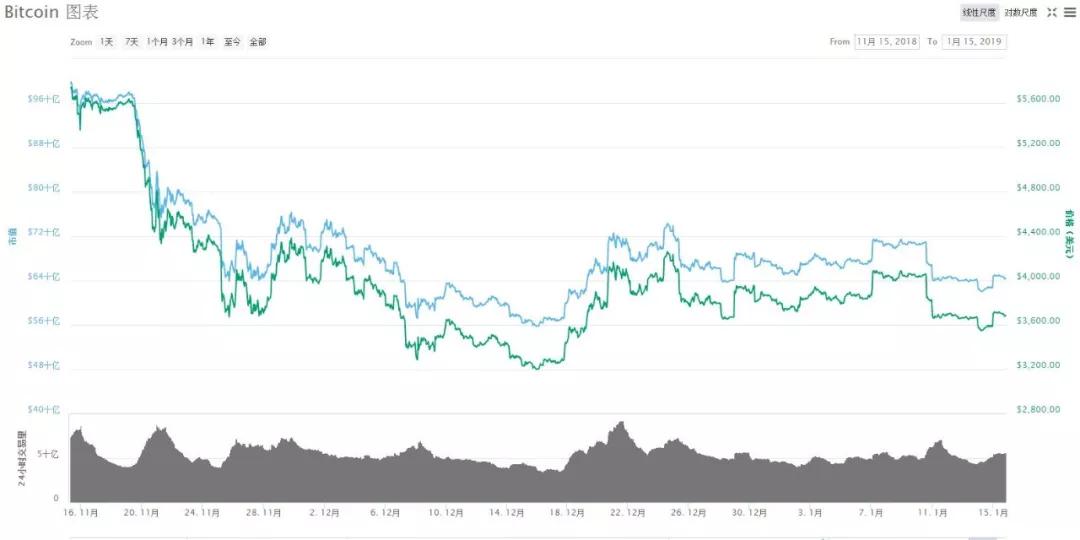

(图一)CoinMarketCap BTC 60天走势

(图二)OK期货BTC走势

大家想象下,看着图一测数据,然后在图二里下单,能挣钱也挺牛逼。

19、历史数据误区。

一轮大牛市有大波动和大行情,很多策略都可以盈利。当行情清淡的时候,大部分策略调整的频率赶不上行情变化的频率。A股的阿尔法策略已经到一周几次调仓都无法盈利了。

去年能挣钱,并不代表今年还能挣钱。17年能有1000倍收益,18年亏损60%还有400倍收益,只有连续投才能路遥知马力,早死早超生。17年蒙对了的,18年全吐回去,不是实力。站在风口上猪都能上树,风停了摔死的是投资人。

那么,什么样的量化基金才是靠谱的呢?

一看团队综合素质,违法成本。张口闭口谈风险,给他钱不愿意收,自身有一定的偿付能力,敢使用国际知名行政管理人、审计事务所;

二看合法合规是否全面,合同中各方权利、义务要约定清晰,要特别注意适用法律的国别,评估维权成本;

三看团队人数是否达标,如果是20人以下的团队就不要参与了,量化不是小团队能干的事儿;

四看策略的描述和历史数据的一致性,夏普比、最大回撤等。还要注意数据回测是模拟盘还是实盘等;

五看合规文件,岗位职责说明书,风控制度是否齐全,交易记录是否真实;

第六条也是最重要的一条。看运气!

至于那些市面上疯狂推销的量化交易软件,就不用多说了,绝大多数是小团队攒出来的,能否盈利就只能看人品了,因为可以盈利的东西谁会傻到跟别人分享呢?

最后,在新的一年里,祝大家少掉坑,也欢迎大家留言爆各种“量化”、“理财”的黑幕!

iOS版下载

iOS版下载

安卓版下载

安卓版下载