作者:Pedro M. Negron,Medium;编译:松雪,

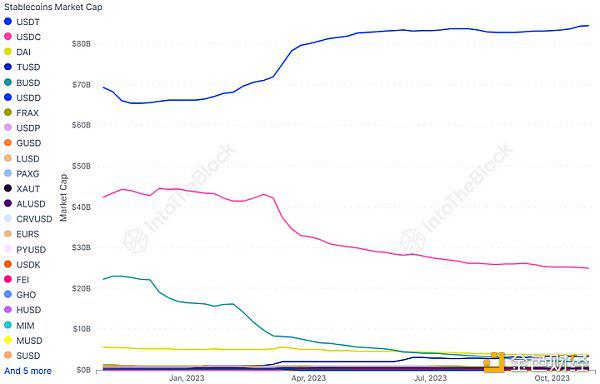

过去一年,受监管变化、危机和新兴机遇的影响,稳定币行业经历了重大变革,每一个变革都在行业中留下了印记。 USDT 经历了显著的增长,而 USDC 在地区银行危机后出现萎缩。 DAI 最近在链上交易量中占据了中心地位,这要归功于其将资金存入短期美国国债的创新稳定币策略,该债券目前提供较高的年收益率(APY)。 最后,我们还研究了近期加密货币市场价格的上涨如何影响稳定币在交易所的流动。

USDT的市值近期屡创新高,巩固了其作为加密货币市场上最广泛采用的稳定币的地位。

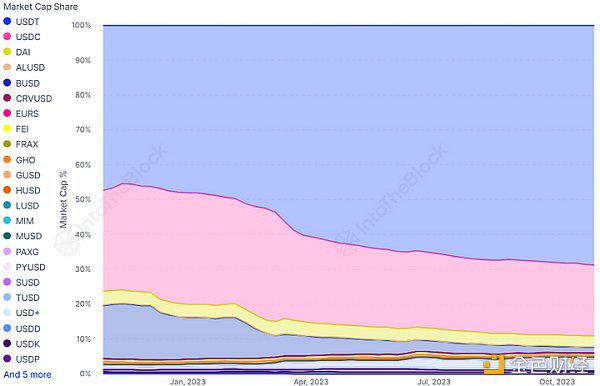

稳定币市值

过去一年,稳定币市场的几大主要参与者经历了各种事件。 BUSD 曾是市场上第三大稳定币,由于美国当局的法律问题而不得不停止运营。 自该事件发生以来,币安BUSD的运营商PAXOS仅限于处理用户的提款,导致市值随着提款的进行而逐渐下降。 USDC 也面临重大挫折,因为它发现其 33 亿美元的储备(对于维持与 1 美元挂钩的汇率至关重要)存放在陷入困境的硅谷银行。

这一系列事件使得USDT(已经是最大的稳定币)能够吸引新用户并进一步扩大其市场份额。

市值份额

随着稳定币行业内的事件使得 USDT 背后的实体 Tether 不断发展并控制市场,USDT 占据了市场的主导地位。 该巨头目前的市值为 840 亿美元,稳定币市场份额为 68%,巩固了其作为市场主要稳定币提供商的地位。

尽管 Tether 已成为领先的稳定币提供商,但该领域仍然存在进一步增长和创新的潜力。 这种趋势尤其值得注意,因为一些稳定币提供商现在为加密货币用户提供产生收益的机会。 这些稳定币随后被用来购买短期美国国债,这些债券目前提供了自 2007 年以来的最高回报。这种机制使稳定币持有者和加密货币用户能够在不直接参与美国债券市场的情况下进入美国债券市场。

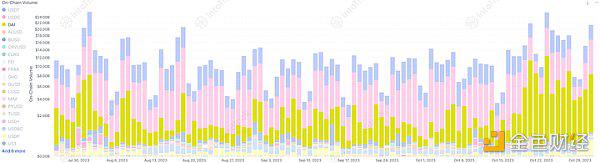

链上交易量

链上交易量

DAI 背后的协议 MakerDAO 作为主要创新者在引领这一趋势方面发挥了关键作用。 随着 DSR(Dai 储蓄率)的重新推出,MakerDAO 使用户能够将其持有的 DAI 锁定在智能合约中,从而获得资产回报。 这项购买美国债券的新举措于 2023 年 8 月 DSR 利率达到最高点时全面推出,此后 DAI 的链上交易量出现了显著增长。 显然,高级用户渴望获得投资回报,超过 10 万美元的交易量占 DAI 总交易量的 90% 以上。 从10月15日开始的过去两周,DAI一直稳居稳定币链上交易量榜首。 这一成就意义重大,特别是考虑到它是市值第三大的稳定币,这在行业中发出了明确的信号。

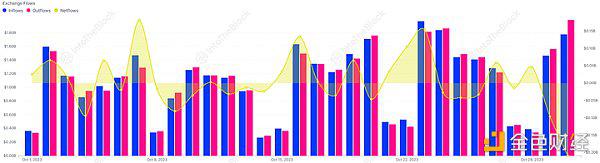

最后,近期加密货币资产价格的上涨也明显反映在稳定币市场上。

交易流动性

交易流量指标(指的是进出交易所的资产)已显示出一致的流入趋势。 资金流入通常与用户在交易所出售资产有关,这也是他们将资产转移到这些交易所平台的原因。 这表明用户目前正在使用之前持有的稳定币来购买加密货币资产,这与最近价格的飙升是一致的。

总之,稳定币市场在过去一年中发生了重大变化,其特点是监管挑战、危机和创新策略。 尽管 BUSD 和 USDC 等一些主要参与者面临挫折,但 USDT 成为占主导地位的稳定币,市值达 840 亿美元,占据 68% 的市场份额。 然而,该领域仍然存在增长和创新的空间,通过投资短期美国国债来获得锁定稳定币收益的趋势就是例证。 MakerDAO 在开创这一举措方面发挥了重要作用,尤其是重新启动其 DSR。 最近加密货币价格的飙升在稳定币市场上也很引人注目,特别是用户购买加密资产,导致资金持续流入交易所。

.png) 250

250