(1).png)

比特币(BTC)在货币扩张时期蓬勃发展,表现优于其他资产。随着比特币进入美联储利率较低的一年,货币政策可能会增加其表现 ;

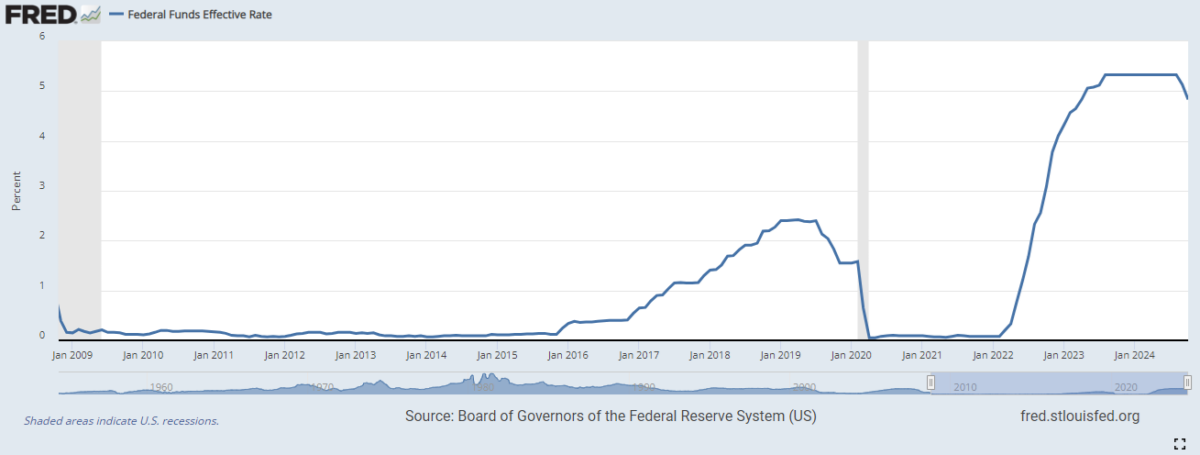

比特币(BTC)可能会得到更温和的美联储的有利支持,因为该资产在货币扩张和低利率时期蓬勃发展。在美联储最近一次降息25个基点至4.5-4.75区间后,BTC开始了选举后的反弹,在一天内多次重新测试了历史最高价格 ;

降息一天后,BTC在美国交易时间再次上涨,突破77252,77美元的价格发现,这是一系列历史高点之一。尽管11月7日降息是意料之中的,但BTC仍将这一因素纳入其最新的看涨走势 ;

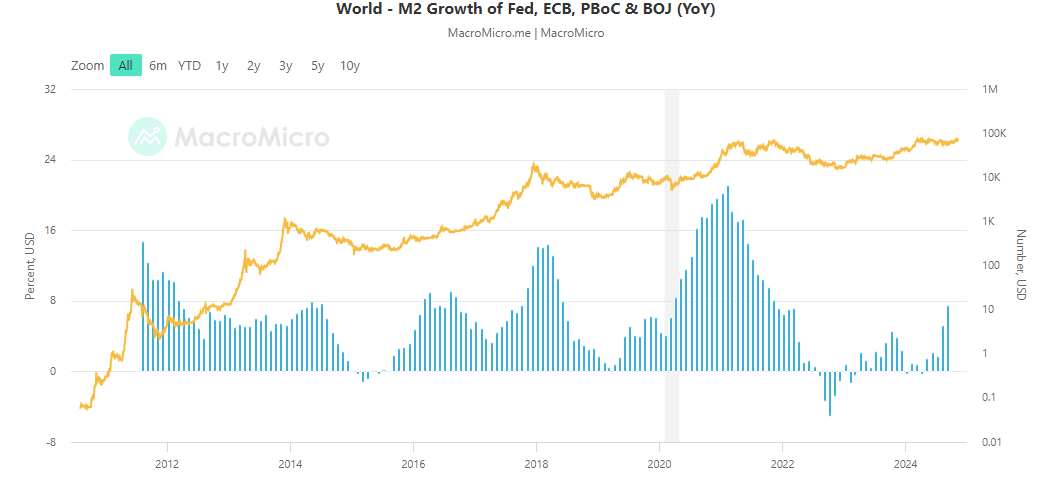

BTC还依赖于加密货币世界内部的流动性,基于稳定币流入和高度活跃的交易对。然而,货币供应量的增加可能会使零售购买和机构重新寻找价格发现和跑赢大盘的机会。

降息是影响价格的众多因素之一,但货币政策和货币供应可能是BTC在2024年最后几个月和2025年表现的因素;

美联储主席杰罗姆·鲍威尔已经表示,降息可能不会像2020年疫情期间那样急剧和迅速。由于经济复苏,美联储可能会逐步降息,目标是到2025年底降息3.25%。由于BTC已经进军主流金融领域,降息可能会成为价格上涨的背景因素。

在货币扩张期较长的情况下,流动性流入所有资产,BTC的表现优于股市4倍,黄金高达20倍,显示Coinrank的研究BTC反弹的确切时间和持续时间可能有所不同,价格走势可能滞后于降息和M2扩张之间。

BTC可以保留其与黄金的相关性与黄金的情况一样,但仍保留了其更快的价格发现机制,并在短期内跑赢大盘 ;

BTC出现在低利率环境中

BTC的第一次戏剧性牛市实际上发生在一系列加息之后,这些加息旨在遏制2008年至2014年的流动性扩张。2008年的金融危机催生了比特币,也导致了长期的极低利率。随后的反弹恰逢美联储更具活力的政策以及通胀或衰退威胁解决方案的转变 ;

BTC现在正准备进入一个降息期,以及一个新的扩张周期M2货币供应量在全球范围内。M2货币供应量的扩张先于BTC的反弹数周至数月 ;

BTC过去曾对降息做出反应。其最初几年的增长恰逢全球长期低利率。2020年至2024年间,BTC在极低的增长率环境中增长。然而,这并没有阻止BTC在最近一系列加息中也上涨 ;

10月份,BTC也表现得很紧张相关标普股票指数;P500.BTC既可以作为资产风险,跟踪整体经济扩张,又可以恢复其作为对抗货币贬值和通货膨胀的工具的基本功能。BTC作为一种通胀对冲工具,因为它有可能跑赢其他资产,但由于意外的崩盘和下跌,它不是一个避风港。

从积极的一面来看,以较低的利率获得更容易的流动性可能会增加投资需求。BTC已经有潜力通过其ETF之一吸收主流购买 ;

不利的一面是,多个加密货币项目将国库券作为储备,随着利率的降低,其收入可能会减少。

赞

赞

.png) 791

791

收藏

收藏

.png)

.png)