去中心化借贷是指通过去中心借贷协议匹配借方与贷方,再抵质押确认后即时划转资产、完成借贷行为。

去中心化借贷协议为平台提供了标准化和互操作性的技术基础,并在贷款过程中起到安全管理的作用。与传统的借贷模式相比,去中心化借贷模式具有以下特点:

a.法币贷款与数字资产贷款相合并(稳定币模式可以看做是法币和数字资产的结合);

b. 基于数字资产的抵押;

c. 通过自动化实现即时交易结算,并降低实际成本;

d. 用超额抵押模式代替信用审查,这也意味着可以服务更多无法使用传统服务的群体。

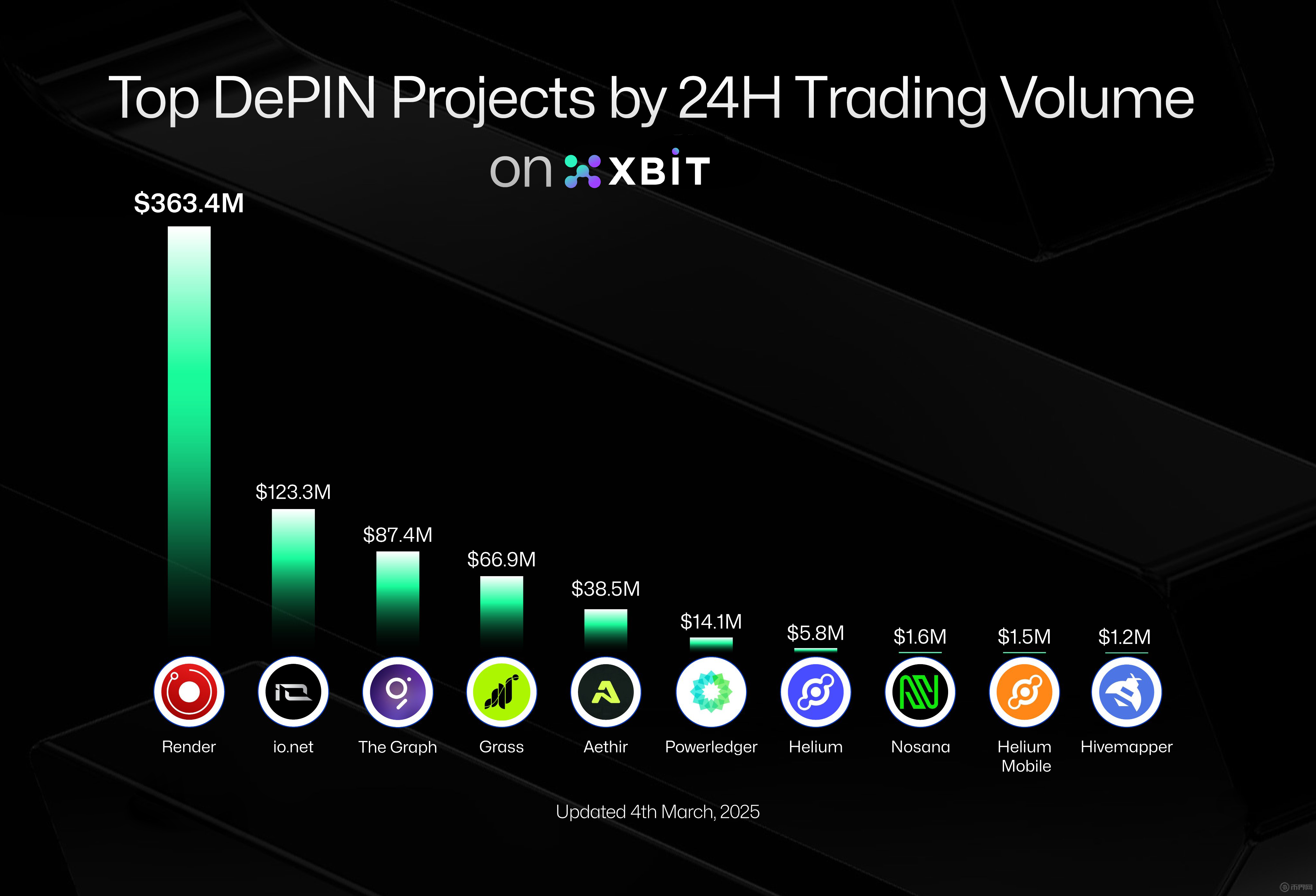

去中心化借贷平台常用的“抵押贷款”形式:借款人须将价值高于借款的资产作为抵押品,以保证在无法偿还债务的情况下,贷款人可获得抵押品。抵押贷款的业务过程如下:

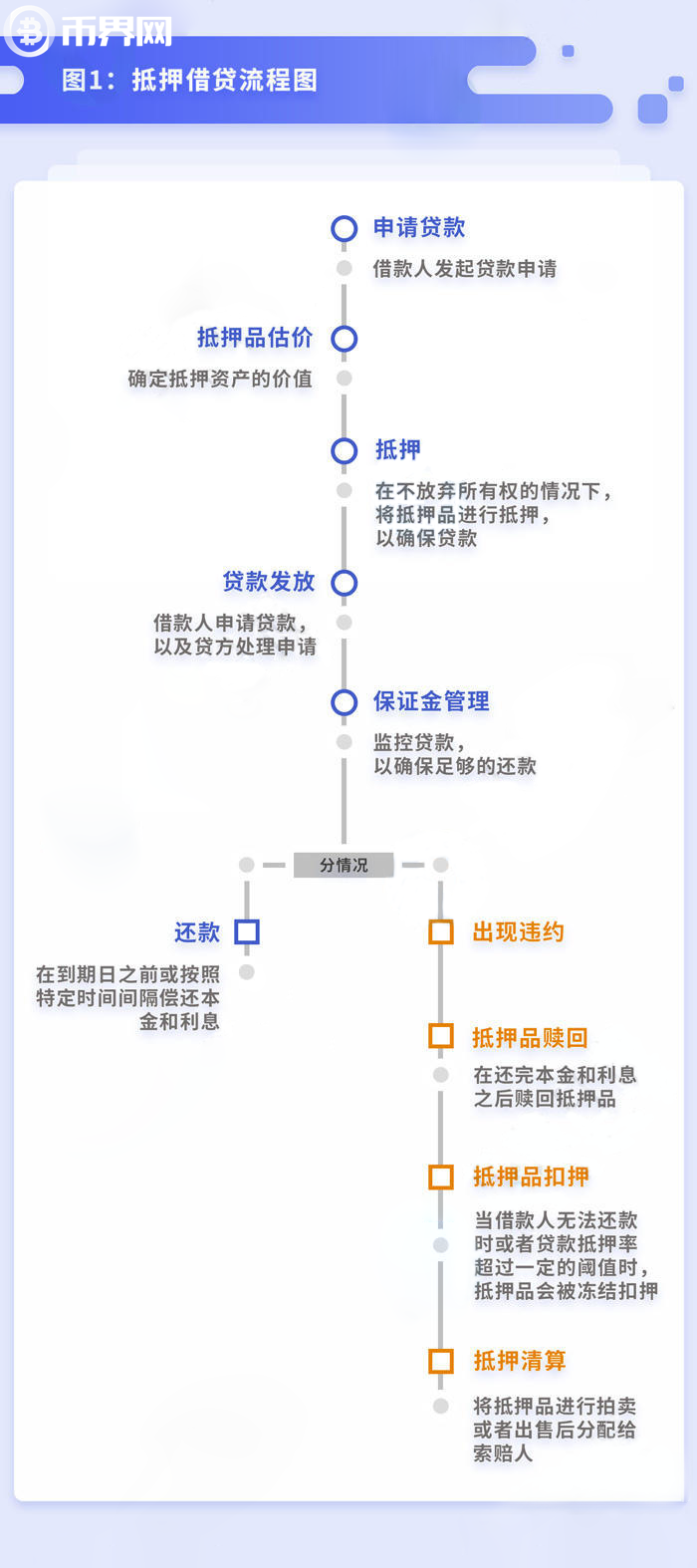

最为有名的四个去中心化贷款协议分别为Compound、Dharma、dYdX和MakerDAO,我们将其归纳为三种模式:

Dharma和dYdX都是撮合借方和贷方的点对点协议。因此,基于这两个协议的贷款和借款数量是相等的。

如,Dharma中由智能合约充当“担保方”角色,评估借方的资产价格和风险。债权人则根据“担保方”提供的评估结果决定是否贷款给借款人,同时当借款人无法按时还款时,“担保方”自动执行清算程序。Dharma平台的借款期限最长为90天,贷款利息是固定的。贷款人在放贷期间资金被锁定,只有在与借款人匹配后才开始赚取利息。

dYdX协议也是P2P模式,但它与其他借贷平台之间的主要区别是,dYdX也支持除了借入借出之外的其他交易,如期货交易。交易者在dYdX开仓时,会借入保证金,并与贷方通过平台就条款协议达成一致,进行保证金交易。所以dYdX的目标客户主要是保证金交易商。dYdX平台的利息是可变的,用户在dYdX上贷款时没有锁定期或最长期限。

这一模式的典型是MakerDAO,没有贷方只有借方,且唯一可借入的资产是DAI。借款人通过抵押数字资产(现为ETH)借入新创造的DAI。DAI是MakerDAO平台发行的、与美元挂钩的稳定币。质押资产和借款的质押比率必须保持在150%以上。而其利息是全球性的,由MKR持有者通过投票来决定。利息并不稳定,曾在一个多月的时间里从2.5%上升到19.5%。

以Compound为例,借方和贷方通过流动性交易池进行交易,而不是与交易对手进行匹配。每个贷款和借款的利率由池子的流动性大小来确定,即由贷方提供的货币总数量和借方的需求总数量之间的比率而波动。Compound不设置固定的贷款期限,贷款人可以把资金存入贷款池子持续赚取利息,并随时提取资产。借款人有无限的合约期。

Maker是最先一批出现的借贷项目之一,用户可以按照一定的抵押率抵押数字资产(目前支持ETH, USDC, wBTC, TUSD五种数字资产)生成Vault金库,用户获得稳定币Dai。此时,抵押资产的归属权实际仍在用户手中,用户得到的稳定单元Dai,可用于去市场上购买其他的数字资产,相当于“质押借款”,同时用户需要支付以“稳定费”形式存在的利息,用系统中的DAI支付(原本的单抵押系统采用MKR支付稳定费)。若用户抵押的数字资产与借出的Dai的比例低于平台规定的抵押率时,任何用户可以发起清算并以一定的折扣获得数字资产。另外,用户还可以将手中的Dai存入DSR(Dai Saving Rate)合约,获取利息,利息由MKR持有者进行投票决定。

Compound是近期最为火热的借贷项目之一,Compound建立在以太坊上,其采用资金池的模式,并通过智能合约根据供需规模计算借贷利率。在Compound中,不需要贷方寻找明确的借方,并且也不需要借贷双方匹配借贷期限、利率等等,而是供给方向资金池提供闲置的数字资产,需求方则根据一定的抵押率抵押已有的数字资产,而后从资金池内借出数字资产,同时供给方与需求方的利率均由包含资金池使用率参数的公式计算得出。

供给方在向资金池提供闲置的数字资产的时候,将获得一个与该数字资产挂钩的cToken,用于代表其向Compound提供的数字资产的数量。若用户抵押的数字资产与借出的数字资产的价值比例低于规定的抵押率时,任何用户均可以发起资产清算,同样可以获得折扣的数字资产。同时,Compound发行有治理代币COMP,通过社区投票对Compound后期进行治理。

Dharma也是近期最为火热的借贷项目之一,但其因为V1版本无法完成项目方的愿景,便基于Compound建立Dharma V2版,目前V2版本已上线。Dharma V1采用P2P撮合模式,用户不用向Dharma托管资金,只需要发出借贷需求,等待需求被匹配。值得注意的是,Dharma的利率并不是实时变动的,而是固定利率。Dharma V2版本使用Compound的流动性池,并提供USDC和Dai两个数字资产的借贷,并且利率也是随着Compound变动,而Dharma团队则更关注于用户体验。

AAVE前身为ETHLend,ETHLend是建立在以太坊上的信贷平台,采用P2P撮合模式,并允许通过竞价形式定借贷利率,实现较低的借贷费率。而AAVE则采用资金池模式提供借贷服务。在用户存入数字资产的同时,AAVE的计息令牌aToken就被1:1铸造生成,用户持有的aToken代表其在资金池中相同数量的数字资产的债权。同时,AAVE还支持闪电贷,只要在一笔交易中能够借款和偿还,即可实现无抵押贷款。AAVE沿用原有的LEND代币用于治理,将用于投票治理AAVE合约升级、借贷池参数修改等。

Nuo Network是一个借贷平台,同样采用资金池模式。除了提供数字资产借贷,同样也提供选定的数字资产的保证金交易。现阶段Nuo提供12种数字资产的借贷。Nuo平台上的利率随资金池的利用率变动,但借款用户的利率不变,由创建贷款时的利率决定;并且,若抵押率不足150%,那么就会触发自动清算功能,清算将用抵押品偿还贷款金额与利息,剩余将转回用户账户,这点与Compound略有区别,Compound是当抵押率不足时,任何用户均可清算他人债务并获得一定折扣的数字货币。 LendfMeLendfMe是dForce旗下的去中心化借贷协议,同样采用资金池的模式提供借贷服务。当用户将数字资产存入资金池时,将生成生息代币dToken,代表存入的数字资产和获得的利息收入。dToken支持转账及交易。此外,dForce发行有治理代币DF,用于治理dForce旗下的多个协议、可用于费用支付(如利息支付)、增发以偿还坏账、质押等用途。去中心化借贷项目作为DeFi领域举足轻重的组成部分之一,自出现伊始,至今锁仓的ETH快速上升,截至2020年7月8日,锁定的ETH数量超过300万枚,是整个DeFi领域中最为庞大的垂直分支之一。

Fulcrum是建立在bZx协议上的借贷和保证金交易平台,在Fulcrum上,借贷是为保证金交易服务的。当用户存入一定的数字资产时,会获得iToken,代表其在资金池种的资金。iToken的赎回价值将随着借款人向资金池中支付的利息的增加而不断增加。在Fulcrum上,贷款期限最长仅持续28天,贷款28天结转一次,贷款人可以通过二级市场出售iToken,间接赎回等值的数字资产,也可以不赎回数字资产,继续享受利息收入。 SALTSALT是一个借贷项目,其推出会员制为用户提供差别化的借贷服务。会员资格由支付SALT购买,以年费计价。SALT旨在支持具有足够需求的任何类型的货币借贷,包括加密货币。合格成员可以从列出的可用选项中选择他们希望获得的贷款的规模,类型和期限。然后,贷款申请将自动与合格的贷方资本匹配。借款方的抵押品将存放在一个多签钱包中保存。

InstaDApp希望成为基于区块链技术的自主银行门户,其整合了Compound,MakerDAO和Uniswap三个项目,并且其更关注为用户提供更好的用户界面和用户体验。关于借贷部分,用户只需要在InstaDApp的控制面板上进行借贷即可,InstaDApp将在后台完成所有的一系列步骤。并且,由于现有的借贷项目有些区别,且各自并不互通,甚至利率也相同,针对此情况,InstaDApp推出了连接MakerDAO和Compound的转接桥,能够支持用户将抵押资产一键转移至另一平台。

Zerion希望能够建立一个单一的解决方案,实现DeFi的便捷投资。与InstaDApp类似,其整合了Compound,MakerDAO和Uniswap三个项目的流动性,为用户提供借贷、交易等服务。同样,其也提供更加友好的用户界面和用户体验。除此之外,其还为用户提供资产管理界面,方面用户即时了解资产状况。除了能够通过用户的钱包、以太坊地址登录,其还提供绑定手机号的传统的登录方式。

TOPO是专注于提供最优利率的借贷项目,其底层整合了Compound,dYdX和Fulcrum项目的流动性。TOPO不为用户托管相应的资金,用户的资金由智能合约保管。当用户需要存款生息时,TOPO通过计算每个平台的利率,最终选择最优利率,有时候会导致用户的存款存在三个不同的平台上进行存款生息。反之亦然。TOPO为用户提供良好的用户界面和用户体验,将底层的逻辑都进行封装。

Marble是建立在以太坊上的开源智能合约银行项目。其支持Flash Lending功能,该功能通过整合借贷、交易所来实现不同交易所间的套利交易。用户通过向Marble Bank借入一定量的资金,而后这些资金将在智能合约的执行下在有差价的两个交易所之间进行买卖交易进行套利,最终将资金返还给Marble Bank,用户保留套利利润。不过,由于这些步骤均由智能合约执行,所以Marble仅接入支持智能合约执行订单的交易所,包括0x,Bancor,Kyber和EtherDelta等。

DDEX是一家交易平台,其上提供保证金交易,也提供数字资产的借贷服务,同时其借贷功能也为保证金交易服务。与Compound不同的是,其借贷利率的确定由非线性公式确定,当资金池利用率较低的时候,利率的变动较为平缓,当资金池利用率较高的时候,利率变动就较为陡峭,这样能够一定程度上保持资金池的流动性,使一定数量的用户能够取回借出的数字资产。

EOSREX是建立在EOS主网上租赁CPU和EOS资源的平台。与其他借贷项目不同的是,EOSREX实际上是通过出借EOS来出借EOS所代表的资源使用权。每个持有 EOS的用户都能成为资源出借方,通过买卖REX池中的REX代币来出借现有EOS或CPU资源。在REX平台上,出租人出租EOS给REX网络获得等额REX凭证,承租人支付一定量的EOS作为租金获得更多EOS的资源使用权,到期后归还本金和租金利息。

虽说DeFi吸引了众多玩家的眼球,但实事求是的说,目前DeFi仍十分小众,辐射范围有限,真实用户也只是原先币圈的玩家,并未给整个行业带来新的增量,这对行业的发展并不能起到非常好的促进作用。另外,由于DeFi涉及的各类资产仍局限于区块链世界,与传统的数字世界、物理世界(即链下世界)均有着明显的隔离。而如今社会的绝大部分资产存在于传统数字世界和物理世界,若DeFi不能连接链下的绝大部分资产,不扩大自身体量,那么注定不能为大众所接受。

自去年总书记讲话后,中国已将区块链技术纳为国家战略,已经有许多城市出台了区块链扶持政策,也在探索如何进行区块链改造,其中便涉及到链下资产的上链,比如知识产权的流转及交易等,这些上链的资产都可以成为借贷市场的抵押物,实现借贷市场的扩展。当然,这其中还会涉及到合规监管、资产跨链、法币出入金、司法等核心环节,但也只有包容万象,借贷市场才能真正繁荣。

社区治理成为趋势,价值捕获机制需设计

此次Compound发行治理代币COMP,为DeFi行业进行了良好的尝试。并且社区在之后针对COMP进行了投票治理,成功通过并部署新的分配体系,这是一个巨大的进步。由于资金池模式的去中心化借贷项目,项目方需要管理一些公式、参数等,均持有admin key,admin key的存在实际上让项目存在单点风险,只有将治理权归还社区,才会更好的提升用户信心,增强社区凝聚力。同时,将项目交还社区也能在一定程度上剥离项目方团队面临的法律监管风险。

治理代币是价值捕获的唯一载体,其价值应随着网络的增长而升高。从目前COMP的实践来看,虽是促进了借贷业务的增长,但是小部分的参与者贡献了大部分的存贷款金额,网络真实使用者的增长相比存贷款金额的增长存在巨大差异。治理代币的分配机制吸引了巨鲸入场套利,后期可持续发展更需要的是真实用户,这两者也许存在一定的矛盾之处。而后继者将利用其“后发优势”进行代币的价值捕获设计,使得套利用户将抛弃现有平台而转战他处。另外,如何整合分红、回购、销毁等行为,均是需要进行深度再设计的。

创新的业务尝试将能够为项目开拓更多的应用场景,比如搭建在Compound上的poolTogether应用,被称为“不会亏钱的彩票”。PoolTogether将所有买彩票人的钱聚集起来存入Compound中赚取利息,获得的利息则作为中奖者的所得,同时其余参与者能够拿回自己买彩票的本金。另外,现在已有项目,比如金融衍生品也构建自己的资金池,通过资金池为用户提供杠杆交易服务。但实际上,DeFi的可组合性允许这些应用接入Compound等借贷项目的资金池,利用现有的资金池为其用户提供借贷服务。同时,这样的可组合性也将让底层项目聚集更好的资金。

部分去中心化借贷项目在用户进行存款后会发给用户一些债权代币,如Compound的cToken,代表的是拥有资金池中代币的债权,这类代币可以在市场上进行二次交易等金融活动,由于DeFi项目间存在的摩擦非常小,这类创新将能够快速发现代币价格、释放金融活性。

此外,资金池模式的DEX与资金池模式的借贷有着相似之处,资金池模式的借贷降低了资金利用率,后期两者将存在一定程度的结合,资金池中的代币既可用于交易也可用于借款,两者相辅相成。

智能合约风险仍然是区块链领域面临的重大风险之一。今年4月,Uniswap被黑客利用ERC777标准的兼容性问题缺陷实施攻击,而后LendfMe也被黑客以类似手段攻击。由于DeFi具有的高度可组合性,DeFi市场的风险可能不仅仅局限于平台本身,单个平台的模式创新很可能在与其他平台业务接轨时产生漏洞风险。针对区块链代码层面和系统性风控漏洞的去中心化保险会具有较大市场。另外,代码审计类的公司也会是接下来DeFi代码层的守卫者之一。

从科技发展的角度来看,虽说现有的开源代码容易遭受黑客攻击,那是因为开源运动仍未真正成熟,经历阵痛是在所难免的,但这不妨碍开源运动一步一个脚印迈向成熟,也必将是开源运动才能让DeFi更为健壮。