首先去中心化的核心就是“去托管”,去中心化交易所的核心是“资产去托管”,也就是在交易的过程中,没有任何人或者说一个中心化的机构能够动用你的资产。 区块链刚出来的时候,其中最大的一点就是去中心化,不过很讽刺的是,在加密货币这个去中心化的世界里,我们大多数用的还是中心化交易所(CEX)。 我们先来简单了解一下中心化交易所。中心化交易所会把用户的资产和数据储存在中心化的数据库中,所以一旦这个数据库有问题,你的资产就不安全了。好比是一个水桶被戳了个洞,水就流出来了。比如被黑客攻击被盗、比如交易所监守自盗等等。 我们再来说说去中心化交易所,和中心化交易所不一样,去中心化交易所不需要kyc认证和所谓的“充值”资产到账户里,直接就可以进行上币交易。如果有一个去中心化交易所要求你提交信息注册账号,那一定是假的。

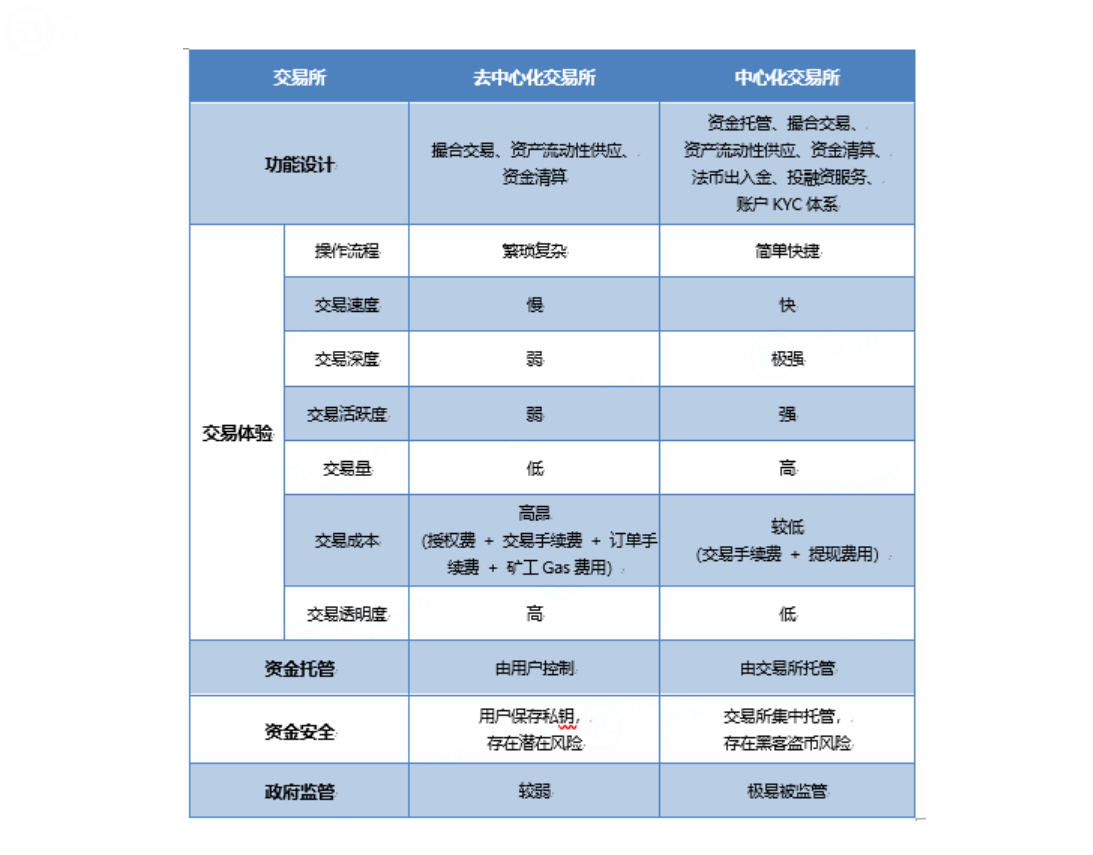

中心化交易所和去中心化交易所,都是数字货币市场发展过程中形成的产物,两者各有优劣,我们可以通过表格来进行对比:

对比两者区别,中心化交易所和去中心化交易所最大的区别在于资金托管方式和交易流程方面。

中心化交易所的资金托管、流动性供应、撮合交易、结算清算等全部由交易所完成,而对于去中心化交易所来说,只需要承担数字货币资产的流动性、撮合交易及资产清结算等,资金由用户自己控制,比较灵活自由。

去中心化交易所的几个概念 Maker:订单创建者,生成订单并挂限价单等待成交,增加了市场交易深度。 Taker:订单接受者,与Maker挂单进行成交,减少了市场交易深度。 Order Book:订单簿。 Relayer:订单中继,接收maker的订单并展示出来, 可以协助taker进行交易,主要是指提供链下订单簿服务的做市商、交易所。 Reserves:储备库,拥有适量代币的机构,在交易中可与买卖方进行便捷兑换,提升了交易的流动性。 Smart Contract:智能合约。 Gas:以太坊中的执行智能合约的费用。

WETH:ETH 的一种交易形式,与ETH 1:1兑换,WETH 允许 ETH 可以和其他遵守 ERC-20 标准的代币进行兑换。可以让 ETH 和其他 ERC-20 代币在去中心化的交易平台上交易。 去中心化交易所怎么保证安全 资产安全是我们每一个人都比较担心的,那么去中心化交易所是怎么保证安全的呢?答案是智能合约,把卖家和买家之间交易执行的过程写到智能合约里,因为区块链技术本身是不可篡改的,所以没有人能够篡改这个合约。 这个合约可以做到在钱包到钱包之前进行交易,只要你自己掌握了这个钱包的私钥,没有别人知道。举一个简单的例子,当卖家A用WETH,吃掉卖家B的ZRX卖单,等值的ETH和ZRX在链上进行交换了,资产直接打入双方交易的钱包地址里,没有中间人插手。 撰写智能合约是以太坊区块链的主要功能。目前的去中心化交易所主要是以太坊上的交易所,支持以太坊上的ERC20币币交易。你可以使用WETH、DAI、TUSD等ERC20代币的基础币去购买其他代币。(ERC20是以太坊上发行的代币标准,所有以太坊代币都遵循ERC20标准,能够相互进行交易,除了ETH自身)

DEX共有两类:一类是老牌项目,比如比原链(BTM)、Bancor(BNT)、Kyber(KNC)、0X(ZRX)、路印协议(LRC)等,另一类是新兴的项目比如Uniswap、Balancer(BAL)、Curve(CRV),这些项目中,目前最红的是Uniswap,但是它还没有发币。

去中心化交易所一直存在一个问题——代币流通性问题,流通性差用户体验自然也就不会好。

以前的Dex用户交易的方式是以订单薄式交易,DEX的订单薄交易信息在链上记录,用户创建交易订单完成订单,然后付一些链上的gas费用,以完成交易记账。AMM(Automated Market Maker,自动化做市商)的出现很好地解决了流通性的问题,AMM类型的交易所不需要提供买卖盘口数据来展示价格,这类Dex将流动性汇集到一起形成一个流通性池,根据算法实现全自动化做市。目前市面上最热门的几个Dex都是使用AMM的方式来进行的,比如Uniswap,Balancer、Curve等等。

当一个市场(币种)不那么活跃或流动性不那么强时,买卖盘的价格将需要由做市商提供。做市商是流通量提供者,可以确保价格变化是流动顺畅的。Uniswap作为一个去中心化做市商为ERC20代币提供流通性,用户同时可以再向交易所提供流通性获取收益。

目前Uniswap在用户人数,交易量,成交额上面一直排在Dex板块榜首的位置。

Uniswap是一个基于以太坊网络的去中心化交易所(DEX),可以用来交易ERC20代币。一般的中心化交易所,交易代理由买卖双方创造流通性,Uniswap则可以自动创建交易市场。Uniswap可以解决dex的流通性问题。

目前Uniswap有两个版本V1版本 只能通过ETH为桥 bridge currency。如两种ERC20 ABC/XYZ的转换,需要ABC/ETH 再转换为 ETH/XYZ

V2版本 可直接创建两种ERC20的pair 来直接提供流通性V2版本的优点:省手续费,因为只有一次转账。省去一次滑点,因为只有一次交易

滑点是什么?滑点是指下单的点位和最后成交的点位有差距,比如一个币种的资金池体量不够时,就会出现滑点,但当资金池中的ERC20代币和ETH的数量充足时,滑点的数额就会减少,而且资金越多,滑点越小。

外部风险外部风险指的不是Uniswap本身存在的风险,而是在Uniswap上线的项目其中存在的风险。因为任何用户仅凭一个地址就能在Uniswap上创建一个流动池并将一个交易对加入池中,交易对无需审核,只要满足ERC20等代币标准就可以直接上币。例如:项目的虚假宣传、项目方大量抛售代币导致币价崩盘等等。

技术风险智能合约无法按照开发人员预期运行的风险。要知道编写无任何错误的代码是非常困难的,尤其是在区块链行业编写智能合约,因此Uniswap存在一定程度的技术风险。审计,测试,以及购买智能合约保险都可以降低技术风险。如前两天币价暴跌99%的Defi项目YAM,就是因为代码编写人员的疏忽以及未经过测试的代码匆忙上线导致项目的失败。

经济模型风险许多区块链项目,特别是在DeFi领域,都需要依靠经济激励来激励网络的参与者,如果激励方法无法使参与者得到好的反馈,就很有可能导致其他的用户受到影响。例如今年年初暴雷的Fcoin交易所,其崩盘的主要原因我认为是在于经济激励模型“交易挖矿”的失败,一个没有正向循环的经济模型往往是一个项目或交易所倒闭崩盘最关键且最不易发觉的因素。

总结:Uniswap是一种AMM类型的去中心化交易所,本文对其进行多个维度的全面解析,并着重分析了其外部风险、技术风险与经济模型风险。 经过深入的研究发现,主要的风险是外部风险(也就是项目方的风险),平台本身的风险并不大。这正如ICO,本身只是一种新型融资模式,只是有的项目方借助这样的模式去行骗,所以,对项目的审核与研究尤为重要。

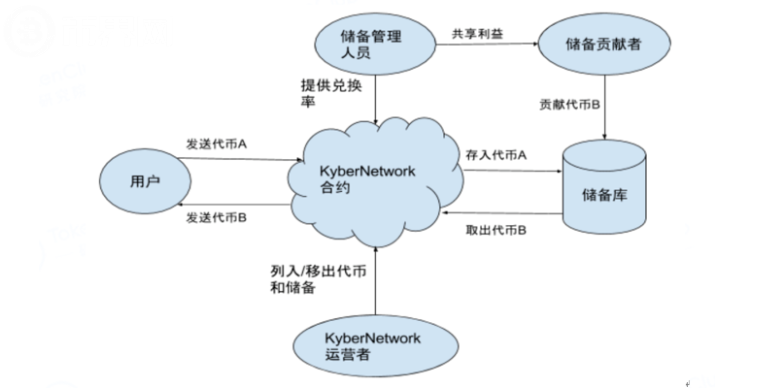

KyberNetwork是一个在以太坊网络上的数字货币支付工具,也是一个去中心化交易所。Kyber Networ通过自动执行的智能合约实现用户在代币之间的即时交易,通过丰富的API实现便捷的用户使用和社区管理。 KyberNetwork专注于支付行业和去中心代币交易行业。Kyber Network致力于为用户提供便捷、高效的代币交易服务。整个网络以智能合约为基础,实现了去中心化的特性,而简单易用的API为用户的使用提供了良好的使用体验。去中心化和智能合约的设计模式也同时实现了代币的高效兑换。 KyberNetWork由KyberNetwork智能合约以及网络的几种参与者组成。其中,智能合约扮演的主要角色是代币交换的撮合工作,它会遍历全网的储备库(类资金池),寻找到价格最低的交易对,给出报价,在接收到用户代币后,合约会从储备库中去除一定量的目标代币发送到制定用户指定地址。如果用户指定的地址是自己的地址,那么合约便实现了交易所的功能;如果制定的地址是他人的地址,那么合约便实现了跨币种支付的功能。将来计划使用诸如Polkadot和Cosmos这样的未来协议,实现跨链交易和支付功能

KNC是KyberNetwork平台使用的代币,储备库在开始运营之前,需要预先储备KNC,每笔交易达成后,KyberNetwork会向储备库收取一定数量KNC作为手续费,这个数量是根据ETH和KNC之间的兑换比率灵活变动的。收取的手续费中,一部分会分配给参与交易的合作伙伴:例如软件或硬件钱包等,剩余的手续费则会燃烧。

储备贡献者在将代币贡献到储备库后,会获得一定数量的KNC来表示他们对平台的贡献,而后KNC可以用于在贡献者需要时从储备库中赎回他们贡献的代币,赎回的过程中可以选择需要的代币种类。此外,储备库会根据贡献者的贡献大小按比例分配其在交易过程中获取的利差。

从经济模型的角度来看,这是一个由运营社区分享交易手续费的去中心化交易所,储备贡献者可以分享手续费,这样的经济模型决定了在平台交易量不断提高的时候,KNC的数量会逐渐减少,而KNC又是这个网络中支付手续费的唯一方法,将会推高单个KNC的价格,投资者可以从KNC价格上涨中获益。

总结:总的来说,KyberNetWork合约的作用更像是全网资源的一个撮合者。在这个过程中,储备库是保证高流动性的核心。直接获得收益的是储备库,储备库通过设置兑换率时的利差获得自定义的收益(类做市商)。提供储备库内代币的储备贡献者可以分享储备库的收益。同时,储备库的管理会采用无须信任的基金管理模式,比如MelonFund。

0x 是一个可以在以太坊区块链上进行 ERC20代币对等交易的开放式协议。该协议旨在成为通用开放标准,作为可与其他协议组合的基本模块,用以驱动越来越复杂的区块链应用程序。

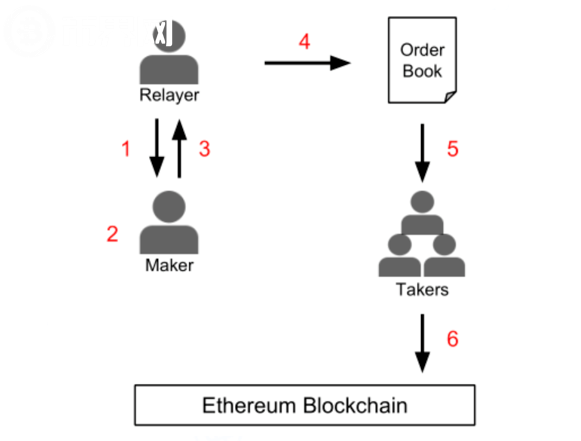

0x在技术实现上引入了Relayer(订单中继)的概念,其中任何可以实现0x协议,包括提供链下订单薄服务的做市商、交易所、Dapp等,都可以称为Relayer。Relayer负责收集用户订单、初步撮合后提交到链上进行结算。基于Relayer的订单薄技术可以是中心化的也可以是非中心化的。在0x中主要有两种交易方式,一是点对点订单交易,二是广播订单交易。点对点订单主要是特定的个体之间的交易。广播订单交易过程如下:

通过引入Relayer,0x协议实现了一种“链外订单Relayer + 链上结算”的混合设计模式,将状态通道的效率与即时结算的链上订单相结合,大大降低了市场交易双方的摩擦成本,结算速度加快。同时0x协议提供了dApps之间的互操作性和通信效率,减少了进入门槛,降低了市场参与者的成本,提高了用户体验和智能合同的安全。

Bancor协议引入了一种基于数学模型的方案去试图解决经济学中的“双重需求 巧合”问题。Bancor 协议基于以区块链为基础的智能合约和储备代币,允许任何人通过这个协议创建代币,新的代币以预先设置的比率来持有一种或几种其它代币作为自己的储备金。这些储备代币可以是法币、数字化资产或其它加密代币。通过使用这些储备金,不论有没有交易,新创建的代币都可以获得价格,并随时可以兑换回其对应的储备代币。

Bancor交易所是基于智能合约建立的,并在Bancor协议中引入了一种特殊的、总量可以伸缩的智能代币(smart token)。智能代币可以与其它代币通过建立储备池进行连接,并根据Bancor方程式决定智能代币与连接代币之间的价格关系。Bancor方程式体现的就是最基本的供需关系,即买入时价格上涨,卖出时价格下跌。BNT是Bancor网络中的第一个智能代币,它所连接的所有代币之间都可以自由地兑换。

Bancor要求抵押BNT代币来创建市场,需要填写申请表,较为繁琐,这些相对于Uniswap上只需提供ETH和ERC20代币资金池和简单创建交易合约来说,其门槛都更高。也就是说,Uniswap无须许可,摩擦更小,去中心化程度更高些。但是Bancor交易所中交易依照数学模型进行,人为因素被再次降低,价格操纵更加困难,更进一步体现了代码即规则的精神。但是由于采用了储备池的设计,使得在某些钱包中存有大量的数字资产。

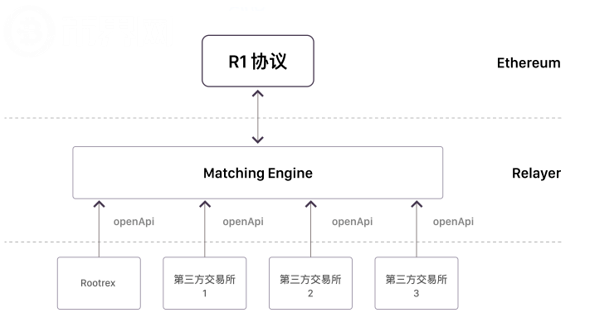

路印是一个开放的,支持类ERC20 和智能合约的代币间多边交易协议。通过该协议,可以建立去中心化且无需资产托管的交易所应用。路印协议定位为下一代数字资产交易所的开放标准之一和架构基石。传统交易所可以通过拥抱该协议改进目前交易所的撮合方式,降低用户信任成本和自身运营风险;去中心化应用(dApp)也可以在智能合约中调用该协议提供的合约实现应用内的代币转换。

路印协议主要受到支付通道和 0x 协议的启发,其交易撮合流程如下图所示:

路印协议引入了环路撮合的概念,将撮合的定义扩展到多币种、多个交易所,通过交易环路来完成多个币种之间交易的撮合。环路撮合可以大大增加资产的流动性,提高交易确认速度。对于用户来说,路印协议简化了整个交易的充值提现步骤,使资产丢失的可能性为零。同时订单卖出时代币不必锁定,下单后还可以将代币随时转走。

Airwap是一个基于以太坊区块链的专为用户提供点对点(P2P)交易的去中心化交易平台。AirSwap引入了“indexer”和“Oracle”概念。AirSwap平台通过indexer(类似于0x的relayer)来匹配交易双方,通过Oracle来为交易双方提供价格建议。交易匹配过程在链下进行,最终在链上完成结算。

Airswap核心服务包括一个可搜索的具有“交易意图”的交易者索引机制和一个定价机制,及提供链上执行交易结算功能的智能合约。对于那些希望交易ERC20代币的用户,索引将成为您想要交易的广告的目的地,并可以搜索其他交易者。一旦发现对方的交易意图合适,交易双方可以直接点对点沟通。为了协助沟通中的定价过程,定价机制提供了从多个数据源生成的定价建议。待交易双方沟通并确定价格后,一方下订单,另一方将该订单提交到智能合约进行链上结算。

使用AirSwap进行交易涉及四方:Maker,Taker,Indexer和AirSwap的智能合约。Maker和Taker执行他们想要交易的代币对,而Indexer将双方连接在一起。一旦双方就价格达成一致,Taker向AirSwap的智能合约订单执行交易

尽管去中心化交易所相比中心化交易所现货交易量占比不到1%,但其发展轨迹是积极的。改善去中心化交易所可扩展性的新技术有助于提高其相对于中心化交易所的竞争力,从长期来看,随着区块链底层技术的改进,去中心化交易所是未来的发展趋势。